1、发展情况

(1)产业规模

从市场规模来看,2017我国新增光伏并网装机容量达到53.06GW,同比增长53.6%。累计光伏装机并网量达到130.25GW,同比增长68%。新增和累计装机容量均为全球第一。其中,光伏电站累计装机容量100.59GW,分布式累计装机容量29.66GW。全年光伏发电量1182亿KWh,占我国全年总发电量的1.8%。

(2)产业创新

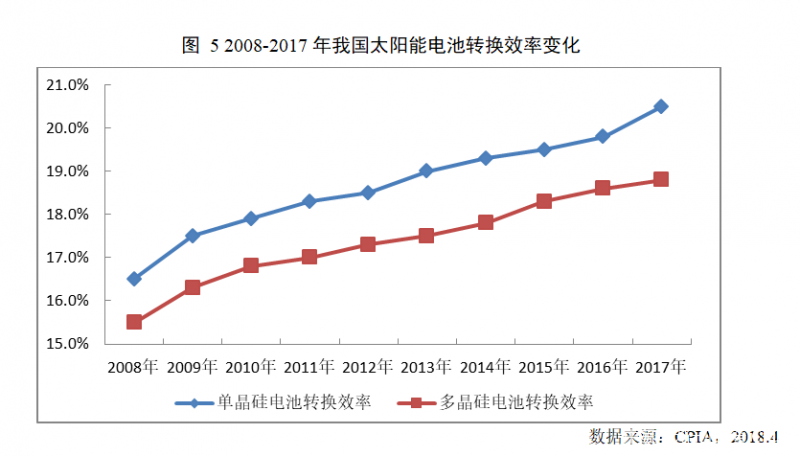

2017年,在内外部环境的共同推动下,我国光伏企业加大工艺技术研发力度,生产工艺水平不断进步。骨干企业多晶硅生产能耗继续下降,综合成本已降至6万元/吨,行业平均综合电耗已降至73KWh/kg以下;P型单晶及多晶电池技术持续改进,常规产线平均转换效率分别达到20.2%和18.6%,采用PERC和黑硅技术的先进生产线则分别达到21.3%和19.2%,异质结(HJT)、IBC、N型双面等技术路线加快发展;光伏组件封装及抗光致衰减技术不断改进,自动化、智能化改造也在加速,领先企业组件生产成本降至2元/瓦以下,光伏发电系统投资成本降至5元/瓦左右,度电成本降至0.5-0.7元/KWh。

(3)产业政策

2017年我国主要从规划计划、规范监管、领跑者、光伏扶贫、电力消纳、市场推广、土地管理和价格财税等方面指导和支持光伏产业及市场发展。

2、发展特点

(1)分布式光伏呈现爆发式增长

2017年,全国分布式光伏新增装机量达到19.44GW,同比增长3.6倍,远超前五年分布式光伏总装机量,在新增装机里占比达到36.6% 。而从累计光伏装机来看,分布式光伏在光伏装机的比重提高到23%,同比增加10个百分点。其中,户用光伏更是风起云涌,初步统计,2017年我国户用光伏装机已达到2GW以上,是2016年的3倍以上。浙、鲁、冀累计装机超10万户,全国约50万户,装机量超过2GW。

(2)光伏产品出口结构进一步优化

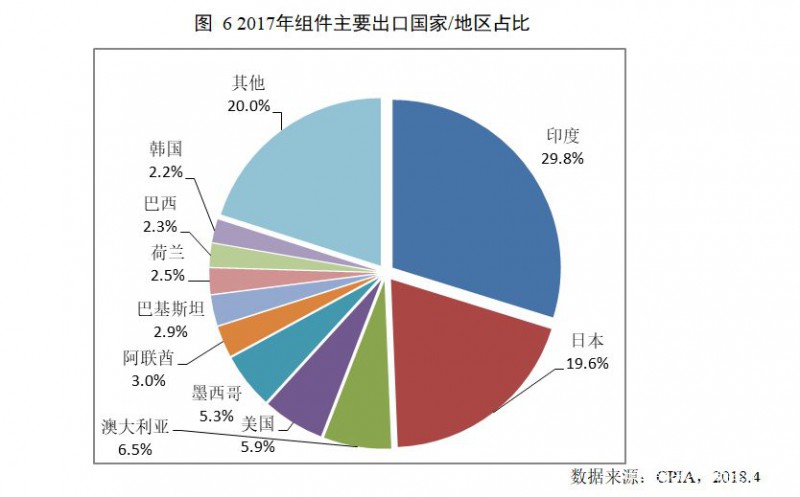

出口产品结构方面,由于我国多数骨干光伏企业均已经在海外建有电池组件工厂,并通过海外工厂供应欧美等对我国本土光伏产品出口征收双反税率的海外市场。因此,2017年,我国硅片及电池片出口金额分别增长14%与22.8%,以供应海外基地生产,而组件出口金额却下滑了0.5%。出口区域结构方面,硅片出口市场主要集中在中国台湾、马来西亚、泰国、越南、韩国,对这5个地区/国家的硅片出口额占比超过90 %;电池片出口市场主要集中在印度、巴西、韩国等国家;组件出口市场中,印度、墨西哥、巴西、阿联酋等新兴市场逐步扩大。

(3)龙头企业相继在美股退市

由于光伏产业在发展之初的市场主要在国外,因此我国光伏制造企业在发展初期主要通过在海外上市以求获得融资支持和提高品牌知名度。但在2012年的光伏寒冬后,再加上随后欧美连续对我国光伏企业发动“双反”(反补贴、反倾销),一些美股光伏企业业绩急剧下滑,股票价格跌至冰点,晶澳太阳能、大全新能源、英利、中电光伏等都曾因股价达不到1美元/股而相继遭到退市警告。即使目前光伏全面回暖后,我国在美股市场的光伏企业股票仍未有明显回升,美股市场对我国光伏企业估值太低,甚至已经丧失了基本的融资能力。而如果回归国内A股后,公司可以获得更好的估值,通过将股权质押的方式向银行获取更多的贷款,为公司提供稳定的资金支持。因此,2015年以后,不断有美股光伏企业收到私有化要约,而进入2017年,已经相继有三家企业正式开始或已经完成私有化进程。

2017年3月14日,在美国纽约证交所(NYSE)上市的中国大陆厂商天合光能宣布已经就私有化交易与Fortun Solar和Red Viburnum完成最终协定和并购计划。作为合并的结果,天合光能不再是一家上市公司,而是成为一家全资子公司,并将从NYSE下市。2017年11月17日,晶澳太阳能宣布与买家团签订协议,将以3.62亿美元全现金代价私有化。2017年12月11日,阿特斯公司宣布,董事会已收到了初步的非约束性建议函,董事长兼CEO瞿晓铧博士将以18.47美元/股的价格,收购公司所有不属于瞿晓铧和张含冰女士的在外普通股,这也标志着阿特斯公司将会从纳斯达克股市退市。

(4)全球竞争地位进一步巩固

2017年国内国外光伏企业经历冰火两重天的局面。国外企业中,欧洲最大的光伏企业SolarWorld、美国最大的组件企业之一Suniva相继宣布申请破产保护;全球技术领先的两家企业,SunPower裁员并关停部分菲律宾产线,松下也关闭部分电池片产线并重整光伏业务。另据调查报告显示,由于补贴下降、市场规模缩水和竞争挤压等因素,2017年日本太阳能相关企业破产件数达88件,较2016年飙增35.4%,连续第3年创下2000年开始进行调查以来历史新高纪录。反观我国光伏企业,全年产能利用率维持高位,毛利率保持稳定,主要企业普遍扩产;部分中小型光伏企业正加速IPO,募集资金继续投资光伏产业;部分外围企业也开始布局光伏产品制造业。

(5)贸易保护纷争不断

继欧美相继对我国光伏产品出口发动双反调查并出台较高税率以来,进入2017年,又不断有国家向我国光伏产品发动贸易调查。

4月1日,土耳其经济部对华光伏组件反倾销案做出终裁决定,决定自即日起对我国产品征收为期5年的反倾销税,其中16家应诉企业税率为20美元/平方米,其他出口企业税率为25美元/平方米。2017年我国光伏组件产品对土耳其出口仅为0.96亿美元,同比下降65.7%。

4月26日,美国光伏企业Suniva公司向美国际贸易委员会(ITC)提起申请,要求对太阳能级光伏电池片和组件产品实施全球范围的贸易保障措施(以下简称201措施)。美国商务部于5月23日发布公告称,将启动对全球光伏电池及组件的贸易保障措施调查。9月22日,美国商务部作出损害认定,判定境外组件进口确实对美国光伏产业造成严重损害。2018年1月22日,美国特朗普政府正式批准宣布对进口光伏电池片(2.5GW以上)和组件征收30%关税,税率在此后3年逐年递减5%,执行期为4年,如下表所示。

7月21日,印度商工部发布公告,对自中国大陆、台湾地区以及马来西亚进口的光伏电池及组件发动反倾销调查。12月19日,申请人Indian Solar Manufacturer’s Association代表印度国内的5家光伏企业,申请对进口的光伏电池实施保障关税。2018年1月5日,印度保障措施总局做出印度光伏保障措施调查初裁,认为进口光伏产品的增加与印度光伏产业遭受的严重损害有直接关联。印度保障措施总局建议如下:1、在最终结果确定前,对于进入印度的太阳能光伏产品(包括晶体硅电池及组件和薄膜电池及组件)征收70%的从价税作为临时保障措施关税,豁免国家为中国和马来西亚以外的发展中国家。2、临时保障措施实施期限为200天。3、除中国和马来西亚以外的发展中国家由于单独对印出口不超过印度总进口的3%,合计对印出口不超过印度总进口的9%,因此得以豁免。2018年3月24日,印度商工部调查机构反垄断和相关职责总局(DGAD)表示,正在终止其对进口自中国大陆、马来西亚和中国台湾的光伏组件的反倾销调查,并且表示印度太阳能制造商协会已经要求终止调查。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!