【事件】

2023年10月12日,华晟大理一期基地投产仪式上,华晟新能源董事长徐晓华先生宣布:华晟2023年9月实现盈利!这是异质结技术产业化与商业化的历史性时刻!

【点评】

SOLARZOOM新能源智库点评如下:

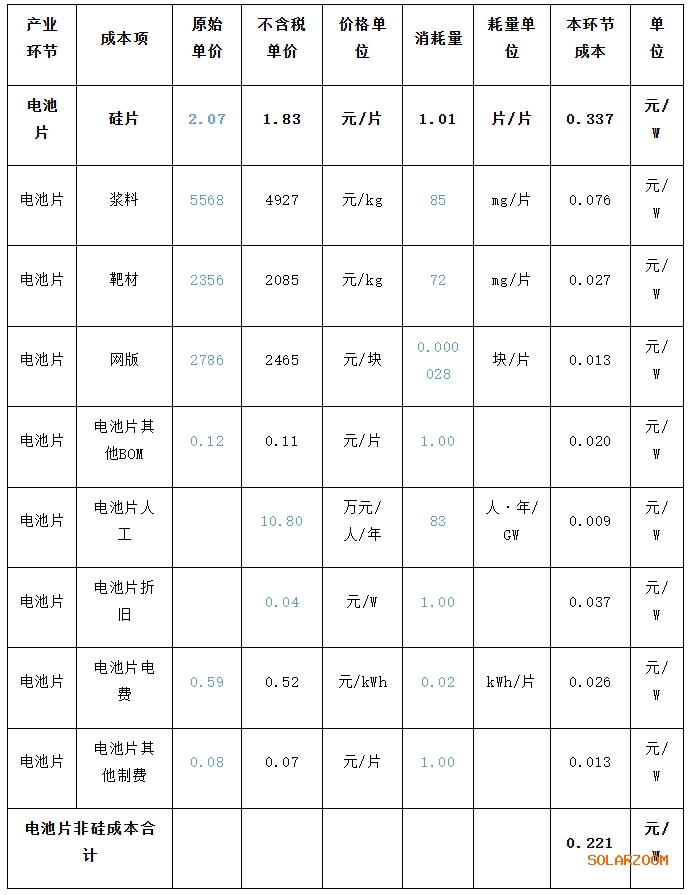

(1)2023年9月,HJT电池的非硅成本测算值已经达到0.22元/W左右,HJT电池的每W生产成本与PERC电池的差距仅为0.07元/W

根据SOLARZOOM新能源智库的产业链跟踪测算,2023年9月的HJT电池非硅成本测算值已经达到0.22元/W,高于PERC电池约0.09元/W,硅成本低于PERC电池约0.025元/W。HJT电池相比PERC电池的综合每W生产成本劣势已经缩小至0.07元/W。

据了解,华晟新能源自2023年8月以来,其成本最优基地的生产成本大幅降低,8、9两个月的成本累计降幅高达0.10元/W,其当前的HJT电池生产成本水平已经接近于SOLARZOOM新能源智库的测算水平。而除华晟新能源以外,另一HJT电池组件龙头企业的HJT量产线成本如果按照10年的折旧年限、100%产能利用率计算,也已经接近于SOLARZOOM新能源智库的测算水平。由此可见,以行业第一、第二名龙头企业的数据来看,HJT电池技术已经实现了生产成本的显著降低。

(2)HJT电池的销售溢价仍然保持在0.15-0.25元/W的区间内

在当前TOPCon电池相比PERC电池的销售溢价降到0.03元/W的背景下,HJT电池的销售溢价仍然保持在0.15-0.25元/W的区间内。主要原因是:

a)HJT组件的主力版型(2384mm×1303mm)功率为695-715W不等(下限为截止膜&单面微晶、上限转光膜&双面微晶),而PERC组件的主力版型为660-665W,HJT产品所高出的W数已经高达35-50W,从而已然显著拉开档位差距。而TOPCon产品的210组件不属于主流版型,出货较少。

b)HJT不仅电池效率(ISFH标准)、组件功率显著高于PERC、TOPCon,其因低衰减、高温升系数、高双面率及弱光效应而实现的高发电量(HJT相比PERC在全生命周期的发电量高出5-10%左右)也已经被国内外运营商客户所认同。

c)HJT电池作为一种颠覆式技术,PERC、TOPCon电池的传统龙头企业转身较为困难,而HJT电池的新玩家在2023年8月前又没有显著盈利,扩产速度不快,故而2023年HJT整体产出规模小于8GW。较小的供应量导致HJT组件所带来的极高运营商价值能被较为充分的体现在产品交易价格中。

(3)HJT电池的每W利润首次显著超过PERC电池

当前HJT电池相比PERC电池的生产成本增益已经小于0.10元/W,而其销售溢价则高达0.15-0.25元/W,故而HJT电池的利润已经超过PERC,并抵补了HJT电池高设备投资对产品每W盈利所提出的高要求。由计算可知,HJT电池工厂的投资回报率,已经开始超过PERC电池工厂。

若动态来看,在2024年上半年,HJT电池的每W非硅成本将进一步降低至0.18元/W左右,而HJT电池设备的售价亦将降低至3亿元/GW甚至更低。故而,HJT电池工厂投资相比PERC的性价比优势,将持续扩大。

(4)2023年9月5日以来的光伏第三代主流电池技术路线之争议正式结束

2023年9月5日,某光伏企业提出BC路线将是未来的主流技术路线。这一论断,导致了整个光伏产业界、金融市场、各地方政府对于光伏电池产业的技术预期发生了混乱。

到底哪种技术是未来的主流技术方向,其实很简单,就是要回归“光伏第一性原理”。哪种技术能带来最低的LCOE,哪种技术就是未来的主流方向。

首先,BC技术本身作为一种金属化结构,并不构成一种工艺结构(即PN结及钝化结构)。故而BC技术本身只能是一种修饰性技术,与PERC电池叠加为PBC,与TOPCon电池叠加为TBC,与HJT电池叠加为HBC。其次,BC技术将正面栅线以指交叉结构移至电池片背面,从而带来正面效率0.5-0.75%的提升,但BC技术牺牲了双面率(双面率不足50%),这使得BC技术很难应用于集中式电站这一主力场景。第三,BC技术的良率不足90%,生产成本极高,故而其很难成为一种主流技术,而只能成为一种高端市场上的小众技术。

HJT技术才是光伏产业第三代主流电池技术的不二之选。原因如下:(1)HJT的高效率、高发电量、高良率从1990年代至今,已经被全球光伏业界认知超过20年,从无争议。(2)HJT最大的缺点——高生产成本——已经被正式克服,并且从未来2年的时间来看,HJT电池的降本空间极大(2025年HJT电池的生产成本将有50%以上概率与PERC电池打平)。(3)HJT作为一种平台级技术,其可以延伸或升级至HBC、HJT+钙钛矿叠层电池方向,终极电池转换效率将接近于34%。(4)除东方日升外,L公司、T公司、T公司、J公司等组件龙头企业也将从2024年上半年开始推出HJT组件产品。这其中的大多数企业都曾上过TOPCon电池产能,但却选择将HJT产品推向海外高价值市场。

(5)金融市场已经对光伏电池技术路线的历史认知快速展开修正

2023年8月前的大半年时间内,金融市场对光伏电池技术路线的认知是:TOPCon电池会成为主流技术。但遗憾的是,今年二季度以来,TOPCon组件在终端电站上发电量不及预期及海外退货的案例开始增加,TOPCon电池的开线规模更在三季度是快速突破了200GW,TOPCon组件产品溢价也从原先高达0.10元/W以上降低至0.03元/W以下。然而,TOPCon电池相比PERC电池的非硅成本增益仍超过0.05元/W,故而TOPCon电池曾一度形成的相比PERC电池的利润优势已然丧失。TOPCon电池由此利润水平重新低于PERC电池。

2023年9月以来,BC电池会成为主流技术的论断在金融市场上发酵。金融市场通过大量的调研、电话会,搞清楚了BC电池的良率很难做到90%以上,且金融市场最终搞明白了:BC电池不构成一个正式的工艺结构,而只是一个金属化结构修饰,既可以支持PERC,又可以支持HJT。

2023年10月13日,当资本市场正式了解到HJT组件龙头华晟新能源实现全公司盈利后,立即通过“以脚投票”的方式对TOPCon技术、BC技术予以了认知的快速修正。这其中巨大的意义在于:金融市场作为加速器的存在,在明确排除了TOPCon、BC技术后,将反手为HJT技术这一在行业下行背景下实现盈利的未来主流电池技术提供资本助力。从而金融资本将帮助HJT电池的新进入者快速发展壮大。

根据SOLARZOOM的预测:2024年HJT电池组件产品的出货量将达到35-40GW左右;2025年、2026年将分别超过100GW、200GW;2027年,HJT电池组件产品的出货渗透率将超过50%,从而成为光伏第三代主流电池技术。从2023年出货量不足8GW,到2028年出货量接近800GW(预估值),HJT技术将以150%左右的年化增速爆发式增长。在过去,上述100倍的HJT产品出货量预测还是一个完全无法获得产业及金融市场认同的“天方夜谭”。但从2023年10月13日起,随着HJT电池两大龙头的盈利,这一确定性的高增长赛道必然为产业及金融资本所追逐。

HJT电池的首次显著盈利,必将成为其打响第三代主流电池技术路线争夺战的第一枪!

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!