美国“第二大户用光伏系统”运营商准备公开上市。

太阳能公司Sunrun最近向美国证交会提交了首次公开发行的S-1申请文件,并且,让痛感数据不足的太阳能行业分析师感到欣慰的是,美国“第二大户用光伏系统”运营商的文件提供了很多细节。

以下是该公司的一些关键财务信息,以及与行业龙头SolarCity的对比:

Sunrun在全美13个州拥有约79000太阳能客户(SolarCity客户数约为218000)。

截至2015年3月31日Sunrun部署装机容量总计430MW(SolarCity2015年1季度部署容量为153MW)。

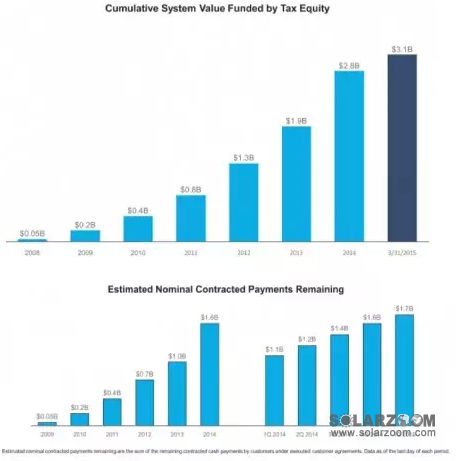

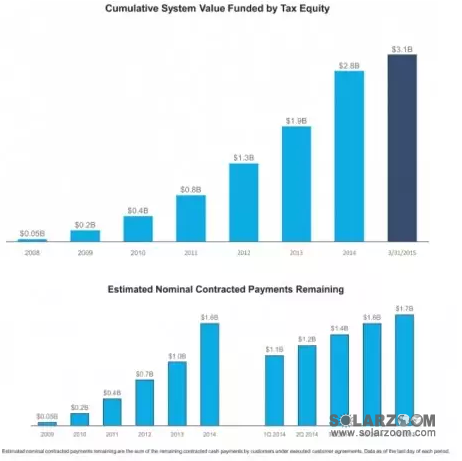

Sunrun预计名义合同付款余额约为17亿美元,截至3月31日留存价值(retainedvalue)为11亿美元。

公司募集了20只税收权益投资基金,规模约为31亿美元。

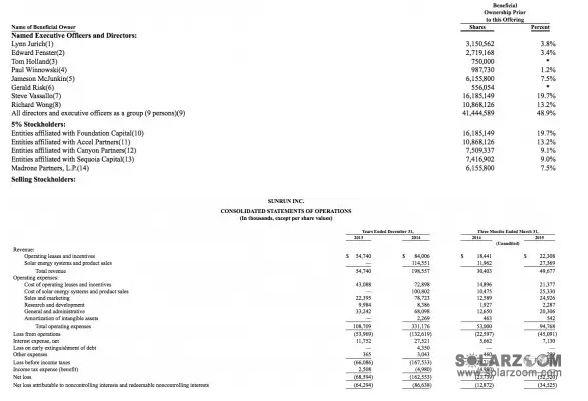

截至3月31日,公司仍然亏损,累计赤字为7680万美元。

2013年研发支出为1000万美元,2014年为840万美元。

公司雇员为1700多人。

Sunrun的电池板主要供应商为REC集团,逆变器主要供应商为ABB集团。支架来自于收购的MEC公司的SnapNrack产品。

截至2015年3月31日,Sunrun的预计留存价值为2.41美元/瓦。根据最新的分析,SolarCity留存价值为2.27美元/瓦。

在针对SolarCity的报告中,华尔街日报将“预计留存价值”定义为“从当前算起,未来用户购电收入,减去成本后的净值。每期现金流按一定利率折现,以考虑通胀和货币的时间价值因素。”华尔街日报还称,“这一简单的前提事实上是一系列假设的黑箱组合。”

持有Sunrun股份的风险投资者为:

Foundation资本(IPO前占19.7%的股份)

Accel合伙(IPO前占13.2%的股份)

Canyon合伙(IPO前占9.1%的股份)

Sequoia资本(IPO前占9.0%的股份)

Madrone合伙(IPO前占7.5%的股份)

对S-1的进一步分析将获得更多细节。同时,以下是文件中的一些图表。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!