龙焱太阳能老大吴选之曾意味深长地提出了个问题:为何一个Firstsolar的市值就能完爆11家赴美上市的中国光伏企业?

答案大意如此:资本是最不讲究情面的,也是最能发掘企业价值的,Firstsolar的市值五年来高于中国11家光伏企业总市值是有自己的道理的——说白了,人家的技术、设备和产品都很牛逼,都是独一无二的,而中国企业有不起,所以企业价值就被低估了。

听着确实是那么回事,但笔者以为这还不是答案的全部。资本市场常常风云暗涌,有些现象甚至会让人觉得措手不及乃至莫名其妙。曾有业内大佬有些许夸张地说:过去几年很多在美上市的能源公司几乎被投资者完全抛弃了(也有些企业被恶意做空,你懂的)。一些企业的市场地位如日中天,但在美股市值表现却差强人意。

为了让大家更加直观的看明白这个问题,华夏能源网记者特别制作了两张表格,一张是国内上市的光伏企业的最新总市值排行;一张是部分赴美上市的光伏企业的市值排行。可谓是不比不知道,一比吓一跳。

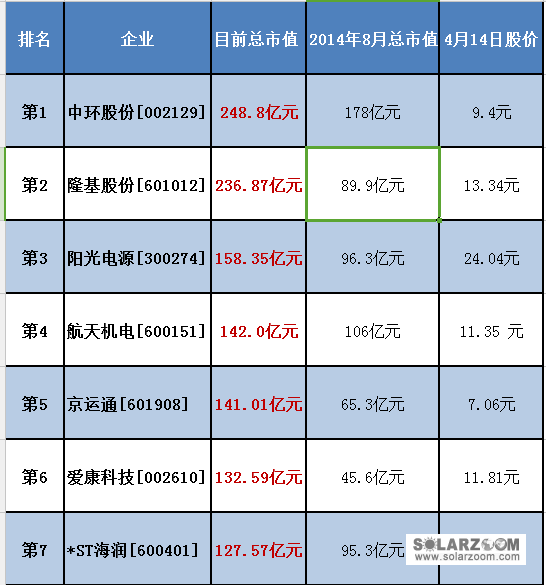

表一:在国内上市光伏企业最新市值排名:

从图表数据可以看出过去两年里,受到政策鼓励、电网配合、补贴到位等多重因素作用下,再加上A股市场的全面回暖,国内上市的光伏企业市值都有大幅增加。比如同比2014年8月市值,隆基股份的市值基本是当时的近3倍;京运通是当时的2倍多,东方日升接近当时的3倍。

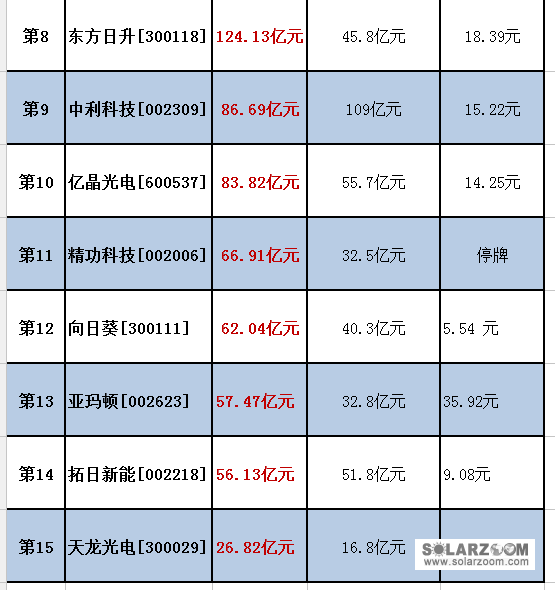

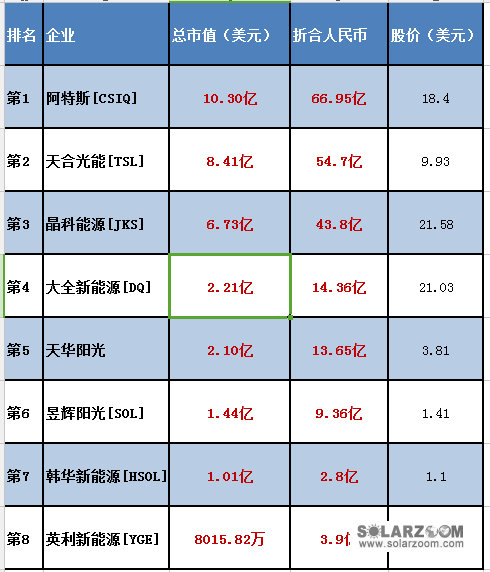

表二:部分在美上市的光伏企业市值排名

对比上面两张图表我们可以看到:

1、过去两年组件出货量雄踞全球的天合光能,其市值约54.7亿人民币,和国内上市公司拓日新能[002218]旗鼓相当(56.13亿元人民币),不到中环股份[002129]的1/4。

2、2015年,阿特斯以营收225.9亿元(34.7亿美元)和净利润11.3亿元(1.73亿美元)的卓越成绩,成为无可争议的“双冠王”。但其66.95亿人民币的市值也就是国内上市公司精功科技[002006]的“水平”,稍微高于东方日升[300118]的50%。

3、2015年“最会赚钱”的企业晶科能源的全年毛利率20.3%,营收达到160.8亿元人民币(24.8亿美元);但其约43.8亿人民币的市值,还不到国内上市企业爱康科技[002610]的1/3。

明眼人都可以看出来,在国内上市的光伏企业的市值整体上明显高于海外;换句话说,赴美上市的光伏企业的市值可能被严重低估了(当然,现阶段在国内上市光伏企业市值也有被高估的可能)。

还不把市值管理当回事儿吗?

“上市公司市值对老板来讲,是一切活水的源头,是所有杠杆的支点,是钱箱子里压底的钱。老板把杠杆用满之后,有点风吹草动就不光是市值的问题,是用市值撬动的其他事情会不会崩塌。”

市值到底重不重要?大多数人肯定会回答“非常重要”。

但事实上,华夏能源网记者在与一些能源企业管理层接触后发现,有部分企业事实上并没有那么重视市值,更别谈“管理”。也不可否认,部分上市“新贵”对于上市公司平台作用的发挥仍然是懵懂的(这里也包含了光伏企业)。

只能说,如果成功上市,但没有做好市值管理导致公司市值长期低迷实在是一件非常遗憾的事情。

华夏能源网记者认为,市值之所以重要在于,它是公司取得上市地位后,自身最重要的金融资源。市值不仅关系着股东的财富价值,也影响着公司今后发展的融资成本以及风险抵御能力。

上市公司与非上市公司最大的区别在于,除了两者都可以从事的产品经营外,上市公司在资本经营层面有着额外的优势,而这一切往往取决于市值。

有专业人士就这样形容:“上市公司市值对老板来讲,是一切活水的源头,是所有杠杆的支点,是钱箱子里压底的钱。老板把杠杆用满之后,有点风吹草动就不光是市值的问题,是用市值撬动的其他事情会不会崩塌。”

窃以为,优秀的光伏企业更需要做大市值,再通过资本市场获得更多的资源投入,加速发展,为股东创造更多价值,这样才能体现资本市场的资源配置功能。

所以由此推之,如果你是一家目标相对长远的光伏企业,应当对自身的市值经常关心。众所周知,原因之一还因为在健全的资本市场例如美国存在着敌意收购和最低市值的要求。

最新的例子是,上市至今已经有9年的中电光伏,前段时间发布公告称,由于不符合最低股价及最低市值等交易规则,公司已被责令从纳斯达克证券交易所退市。这是继尚德电力退市之后,另一家遭此厄运的中国光伏企业。

光伏中概股真有必要回归A股市场?

私有化必须有雄厚的资金保驾护航;而且从私有化退市到回归A股需经历私有化、解除红筹架构、借壳A股等步骤,光是组建特别委员会、聘请独立的特别委员会顾问到完成简易合并就要耗费4个月左右的时间。

从前两年的运营业绩来看,阿特斯、天合光能、晶澳太阳能等在美上市的光伏企业,都具备了较强的海外布局及运营能力,收入及利润也领跑行业,但各家企业的掌门人对于自家企业在美国的市值及股价表现,未必满意。

市值表现不佳,退市成为部分中概股的选择。数据显示,仅去年上半年,就有11家在美国上市的中国企业宣布在美国退市,总市值达134亿美元。

具体到光伏企业,去年晶澳太阳能控股公司主席兼CEO靳保芳就提出了私有化意向,斥资额约在4.14亿美元。尽管晶澳并未公布退市后的规划,但其有望杀入A股。

其后又传出天合光能也有私有化意向。虽然天合光能并未就私有化发表评说,回归A股更未提上日程,但几乎可以肯定的是,凭借其行业地位,若顺利完成私有化及回归A股,天合光能便可获得比现在更高的估值。

在晶澳太阳能和天合光能之后,又有媒体从天华阳光高管的人士处获悉,天华阳光正在考虑私有化。

私有化是好是坏,回归A股是吉是凶?在未来资本市场的变数面前还难有切确的答案。

但有一点可以肯定,相关企业的私有化之路仍漫长坎坷:

1、私有化必须有雄厚的资金保驾护航;

2、从私有化退市到回归A股需经历私有化、解除红筹架构、借壳A股等步骤,光是组建特别委员会、聘请独立的特别委员会顾问到完成简易合并就要耗费4个月左右的时间;

3、从目前完成私有化的中概股情况来看,很少有公司能在短期内完成,通常要耗时近一年,甚至更长时间。

艾瑞咨询的报告称,中概股回归A股要迈过三道坎:

第一道坎是私有化退市可能遭受股东诉讼。一旦启动私有化,如果私有化价格不如投资者的预期,就会招致投资者的非议乃至诉讼。

第二道坎是拆除VIE架构。

第三道坎是国内上市,中概企业回归国内后需要处理一系列法律手续,或者通过正常上市流程登陆A股,或者通过借壳实现上市,前者需要付出较高的时间成本,后者需要选择合适的壳资源。

此外,回归A股不确定性仍存,比如,四五年后,国内上市是否仍然能够维持一个高估值?届时,中国的证券市场是不是比美国好?融资能力是否比美国强?

话说回来,“成人的世界里没有容易的事”,虽然私有化和回归A股道阻且长,但一些光伏企业在海外“不受待见”,加之国内资本市场的诱惑,估计“回归”可能还是不少企业的中意之选。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!