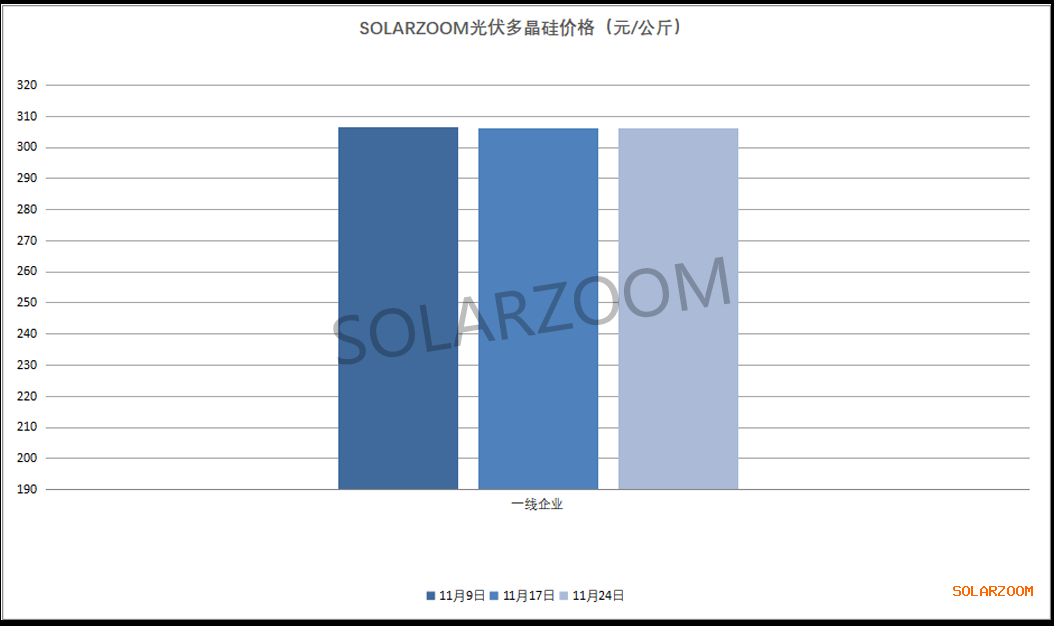

多晶硅

来至11月下旬,下月硅料长单定价在即,市场上对硅料价格的降价预期已至白热阶段,有部分硅料企业虽已开始着手与下游开始洽谈12月硅料订单,但对于硅料价格买卖双方当前也更为胶着,截至本周目前为止,国内各硅料厂商基本对12月硅料暂未有明确报价,散单成交也因12月长单报价在即的情况下而放缓,观望情绪较浓。目前国内主流厂商继续处于生产出货中,部分大厂排产期交货已至12月上旬,暂无库存。国内硅料新产能处于持续在放量中,同时本月检修的硅料企业也正在逐步复产中,预计下月硅料产量环比将继续增加,而下游硅片环节的出货不畅,价格下行也是进一步对硅料的价格形成压力,在11月的硅料长单中一线硅料企业的单晶复投料价格基本持稳,但部分二线硅料企业已有微降价格的订单成交,当前对于12月的硅料长单价格预计下行的概率较大,但最终下调幅度也还需视硅料库存情况以及买卖双方博弈情况而定。

硅片

本周国内单晶硅片市场整体略显疲软,单晶硅片价格分化较为明显,高效单晶大尺寸正A级硅片价格相较为稳定外,其他品级硅片价格已略显混乱。当前国内单晶M10 A级硅片主流价格在7.25-7.4元/片,单晶G12 硅片价格在9.6-9.73元/片区间,价差区间增大。当前国内硅片库存水平有所增加,市场单晶硅片出货情况一般,甚至部分非正A级的硅片出现抛货的情况。市场硅片厂商开工情况方面,本月除了国内一线厂商开工有提升外,市场上其他硅片企业在疫情因素、库存增加、对上游硅料有降价预期的综合因素下,排产有一定下滑。

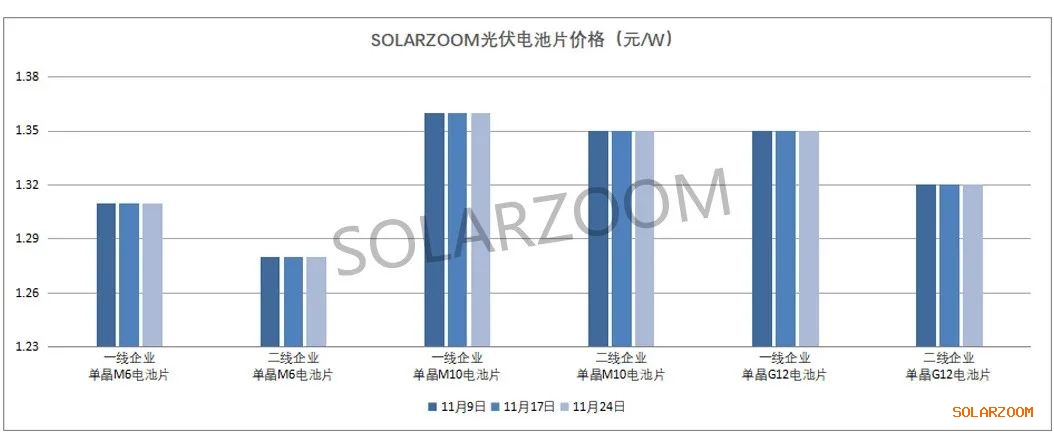

电池片

本周国内电池环节整体维稳,变化不大。近期虽国内龙头电池企业的高效电池外销量有一定增加,但单晶高效大尺寸电池供给上目前依然处于紧缺中,下游组件端拿货提货的积极性暂未减,本周单晶M10大尺寸高效电池主流价格坚挺在1.35-1.37元/W,而在下游组件端部分交货在即的所需电池急单价格以及部分出货海外订单的价格甚至达到1.38元/W以上;而单晶G12电池价格也是坚挺在1.32-1.35元/W区间。单晶M6等小尺寸电池近期需求也是进一步萎缩,成交价格上也有一定的空间让步,单晶M10实际成交价格在1.30元/W左右。对于后期单晶电池价格走势,临近年末下游终端需求面临不确定性且上游硅片环节价格下行趋势显现的情况下,市场上也开始有电池降价的声音,但短期单晶高效大尺寸电池供给依然紧张的情况下,坚挺维稳可能性较大。

组件

近期在国内终端电站项目建设并网的情况下国内组件端需求有所支撑,但随着当前市场对上游硅料降价预期的时间点愈发临近,国内组件商对相应组件周期库存控制更为谨慎。本年度最后一月即将来临,受12月海外“双旦”节以及国内年底项目的并网完工的影响,12月中下旬之后的终端需求的不确定有所增加。当前在上游原料主材价格未见明确松动的情况下,国内组件价格维稳在1.92-1.98元/W区间。

辅材

辅材方面,受对终端需求不确定性以及对辅材相应原料价格有下跌的预期下,本周国内部分辅材价格出现下跌,同时12月部分辅材的需求也将比前期预期有所减弱。光伏玻璃方面,本周3.2mm玻璃价格维持在27-28元/㎡区间,2.0mm光伏玻璃价格在20-21元/㎡区间;胶膜价格方面,本周普通胶膜价格12-12.5元/㎡区间,而背板价格也略有走弱。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!