【事件】

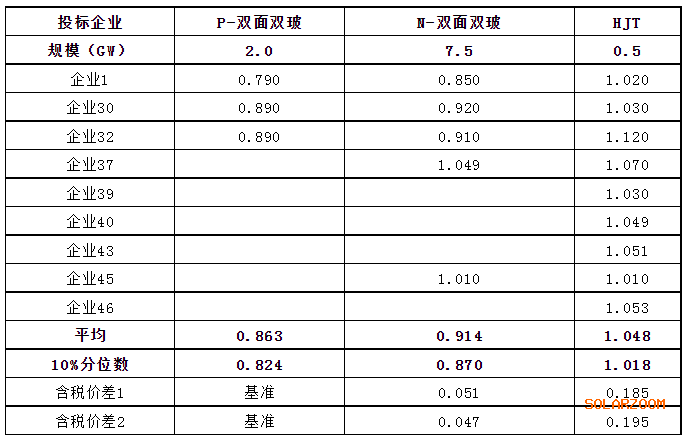

2024年1月20日,华能2024年10GW光伏组件框架协议采购开标。其中,3标段HJT产品招标规模达500MW,共有9家企业有效投标,平均投标价格1.05元/W。

表 1 华能2024年10GW光伏组件框架协议采购开标情况概览

SOLARZOOM新能源智库点评以下四个方面:(1)本次招标的亮点及意义,(2)行业价格趋势,(3)各大电池技术间的价差趋势,(4)异质结产业链的基本面拐点。

一、本次招标的亮点及意义

(1)本次招标为各大能源电力央国企2024年光伏组件招标中第一次对HJT产品的招标,也是继2023年3月中核汇能500MW招标、2023年9月国电投旗下电能易购900MW招标后的能源电力央国企专门为HJT设置招标标段的一次采购。华能作为国内各大能源电力央国企中总装机量排名第二的集团,其对HJT产品的招标在全市场具有重大号召力。

(2)2023年11月末以来,受产业链价格下跌、运营商“买涨不买跌”心理的影响,光伏组件需求急剧萎缩,HJT企业生产以消化存量订单为主。本次招标意味着2024年HJT新需求的首次亮相。

(3)本次招标中,HJT标段的规模为500MW,占整体采购的规模比例达到5%。这一比例显著高于2023年HJT产品1.5%左右的出货量占比(2023年全球光伏组件出货550GW,异质结出货8GW)。

(4)参与投标的HJT企业数量达到9家之多。相比2023年3月中核汇能招标时只有5家的情况,本次的参与者显著增加。

(5)HJT组件的投标价格分布,从1.01-1.12元/W不等,均值为1.05元/W,10%分位数(作为SOLARZOOM新能源智库对中标价格的估计值)为1.02元/W。

(6)HJT组件10%价格分位数与PERC组件10%价格分位数的差距为0.19元/W,这一水平比2023年3月中核汇能的0.11元/W大幅提升。这意味着HJT产品的溢价出现显著上升,HJT产品的高溢价已经成为HJT技术赛道的全体共识。

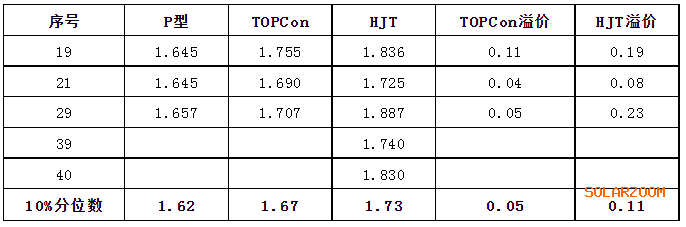

表 2 2023年3月中核汇能光伏组件投标情况概览

二、光伏制造的价格趋势和HJT企业的应对措施

2023年12月至2024年1月初的几次招标,PERC组件、TOPCon组件的投标价格10%分位数维持在0.86元/W、0.90元/W的水平。在这一水平上,PERC、TOPCon组件的毛利率约为0%左右,考虑折旧及期间费用的调整,“组件不含税价格≈现金总成本”的产业链价格出清点已到。

2024年1月中旬以来的两次招标,PERC、TOPCon组件的投标价格10%分位数,又进一步下跌至0.82元/W、0.87元/W的低位,毛利为负,组件不含税价格低于大多数企业的现金总成本。

表 3 2024年3次能源电力央国企招标中的价格信息

(1)PERC、TOPCon的全产业链产能已经突破1000GW,远超过2023年全球终端装机需求(约350GW)。故而,产业链价格只有低于大多数企业的现金总成本,才能使得大多数企业大规模减产、停产,从而达到“供给=需求”的短期供求出清条件。

(2)2021-2023年,光伏制造业的全球库存不断累积,2021、2022、2023年的组件库存分别新增30GW、80GW、200GW左右,此外,2023年的硅料、硅片、电池累积库存还新增了将近100GW。以“硅料产量×每W耗硅量-全球终端直流侧装机量”计算的全产业链库存达到了400GW。光伏产业链400GW的库存中,有部分是永远消化不了的无效库存,但其中至少一半是有效库存。上述200多GW的有效库存为了去化,也会压低全产业链价格。上述有效库存去化的时间至少是2-3个季度,故而在2024年3季度前,光伏制造产业链价格绝无趋势性涨价的可能性。PERC、TOPCon产业链的产能利用率将连续2-3个季度低于15%。需要说明的是:上周N型硅料价格的上涨,是因为N型电池片出货量渗透率快速飙升,以及部分硅料厂将更多产能从P型调至N型而导致的改造反而影响了阶段性的供给紧张所致,并不是趋势性的,而是结构性的。

(3)以投标价格10%分位数估计的HJT未来组件销售价格在1.02元/W左右,这一水平对应着6%左右的毛利率(适用于HJT电池非硅成本控制在0.23元/W左右的优秀企业)。这一水平将有足够的纵深与PERC、TOPCon组件的新品及库存商品竞争。由此,2024年全市场的出货顺序将是:“HJT组件新品 > PERC组件有效库存(甩货产品) > TOPCon组件新品 > PERC组件新品”。

(4)对于PERC、TOPCon企业而言,未来2-3个季度无论是否降价都是“无解”的。如果进一步降价,则由于“不含税价格<现金总成本”,不仅折旧收不回来,而且每多卖1W都亏1W。如果不降价,那么就完全卖不掉,开工率掉到15%以下,近乎完全停产。由于400GW全产业链库存(有效库存超过200GW)的存在,光伏PERC、TOPCon产业链绝无可能在2024年3季度前恢复开工率,更无任何可能出现趋势性涨价或盈利。2024年4季度后,PERC、TOPCon产业链的开工率才有可能逐步恢复至30%以上,但利润仍然将长期维持在全行业亏损状态。

三、TOPCon及HJT与PERC组件的价差趋势

TOPCon和HJT组件之所以比PERC组件有溢价,主要原因是:

(1)在同等版型上,TOPCon、HJT组件相比PERC组件的功率更高,可以节省电站运营商与面积相关的BOS成本(如土地地价、场地租金、支架、基础、组件安装人工等)。

(2)受温升系数、双面率、弱光效应、低衰减等原因的影响,在标称功率特定的情况下,TOPCon、HJT在实际工况下的发电能力比PERC更强,发电小时数更高。由此,电站运营商与面积相关的BOS成本又得以进一步降低。

对于电站运营商而言,对于经过长期数据验证的组件产品(TOPCon、HJT均已经完成长期数据验证这一过程),其产品的偏好及选择并不应该导致电站投资回报率的变化。即应达到“PERC电站的IRR/LCOE≈TOPCon电站的IRR/LCOE≈HJT电站的IRR/LCOE”的均衡。这是PERC组件、TOPCon组件、HJT组件的定价基础。

但以下几项因素会影响TOPCon、HJT溢价的变化:(1)全球各地项目与面积相关BOS成本的差异,(2)全球各地项目温度、地面反射率、弱光占比的差异,(3)电站运营商对于新技术的接受程度及发电量实证数据验证情况,(4)TOPCon及HJT组件的供应量,(5)电站运营商在实际采购组件2-3个季度前,在做可研方案时所规划的新技术需求规模。

2023年初以来,TOPCon组件相比PERC组件的溢价从0.10元/W先降低至2023年3季度的0.03元/W,又反弹至当前的0.05元/W。在SOLARZOOM新能源智库看来,主要原因是:

(1)根据运营商等效IRR原理,在正常情况下,TOPCon组件的溢价在0.10-0.12元/W是合理的。

(2)TOPCon技术没有任何壁垒,短短2年时间扩产600GW,导致严重过剩,从而TOPCon的溢价急剧降低。

(3)2023年3季度,终端运营商招标中的TOPCon占比还没有显著提升,但TOPCon电池组件产能先行释放,从而溢价暴跌至0.03元/W。

(4)2023年4季度以来,终端运营商招标中的TOPCon占比显著从30%提升至70%以上,TOPCon的需求扩张速度开始追赶供应扩张速度,因此TOPCon组件溢价开始略为恢复。

2023年初以来,HJT组件相比PERC组件的溢价从2023年3月中核汇能500MW招标中的0.11元/W提升至本次华能500MW招标中的0.19元/W。在SOLARZOOM新能源智库看来,主要原因是:

(1)根据运营商等效IRR原理,在正常情况下,HJT组件的溢价在0.20-0.25元/W是合理的。

(2)2023年初,HJT组件对于国内央国企而言是新事物,而不像海外运营商早在20年前就熟悉HJT产品。但经过一年时间,2024年国内央国企对HJT的接受程度已经明显上升,各家央国企也已经有充分的电站实证数据积累,反映出HJT组件的功率优势、发电量优势。

(3)HJT的产量在2022年是3GW、2023年是8GW,产能产量有序扩张,并没有出现TOPCon技术2年扩产600GW的情况。之所以HJT产能扩张有序,是因为HJT是颠覆式技术,人才团队稀缺,其在工艺、设备、材料等角度与PERC、TOPCon相比也是完全不同的,PERC、TOPCon的一线大厂无力、无心转型HJT,而HJT新玩家中真正能运营好HJT技术的团队也较为有限。

四、异质结产业链的基本面拐点研判

在SOLARZOOM新能源智库看来,评价产业链基本面景气的指标包括:(1)需求框架,(2)订单,(3)开工率,(4)单位利润,(5)现金流。

2023年三季度,受HJT技术电池非硅快速降本的影响,HJT产业链首次实现毛利率接近10%的情形。但2023年四季度以来,受光伏产业整体下行的影响,HJT产业链景气向下。2024年HJT产业链景气何时扭头向上,是整个HJT产业企业和金融市场均较为关心的内容。

在SOLARZOOM新能源智库看来,本次华能500MW异质结招标,是HJT产业链景气回暖的第一个标志,即“2024年的新需求框架”已经出现。但HJT产业链景气最终回暖,还需要等待实际采购订单、开工率、单位利润、现金流四个方面的配合。

众所周知,电站运营商的框架采购协议与实际采购订单之间,存在一定的时间差。只有当上述的框架协议实质性落地时,才能形成真正的订单,影响HJT电池组件企业的开工率。而HJT的电池组件开工率,显然在2024年2月份会因需求短暂性不足、春节等因素而进一步下行。3月份后,伴随着2024年HJT新需求框架的逐步落地,HJT订单逐步释放,由此将拉动HJT的开工率。

在HJT的单位利润方面,在未来半年内,有两个方面的因素分别影响,一是HJT组件价格,二是HJT电池的生产成本。HJT单位利润在未来半年的变化趋势是“先在1-2个月内降低,随后稳步提升”。

而在现金流方面,HJT只要2024年新需求框架逐步释放订单,就能看到开工率的显著恢复,再加上HJT清晰的降本路径,HJT将从低毛利逐步实现高毛利。HJT产业链的经营性现金流将由此进入正循环。而在融资性现金流方面,主要看的也是上述因素,故而会伴随着经营性现金流的改善而改善,强化趋势。

综上所述,HJT产业链的基本面底部拐点,即将在未来1-2个月内出现。目前产业景气的第一个领先指标(2024年新需求)已经看到,只待春节后订单的落地,HJT景气就将真正进入向上的长期趋势。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!