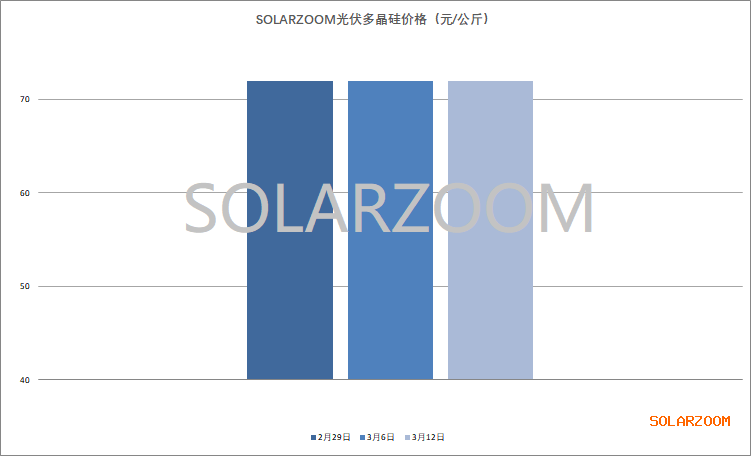

多晶硅

来至3月中旬国内硅料买卖双方继续呈拉锯僵持状态,个别硅料厂商因规模不大以及颗粒硅因价格优势而已经签完本月订单外,市场其他主流硅料企业的3月长单落地仍然较为有限,下游硅片环节价格持续走跌使得下游硅片企业对硅料的采购进一步放缓。

本周市场上N型用料报价包括一线硅料大厂的价格已下调来至70元/公斤附近,下游少量企业对硅料进行少量补货外,下游主流企业仍尚未接受进行批量采购,双方继续因价格而继续僵持博弈。P型硅料因产品品质差异,报价区间拉大,P型用料报价55—64元/公斤区间。随着市场上硅料库存的递增,硅料企业尤其是二三线硅料企业压力明显加大,因此不排除市场上硅料价格仍将继续下调;此外下游随着下游企业的硅料备货逐步消耗,也基本到了需要采购硅料时点,预计上下游对硅料的本月的博弈将逐步明朗。

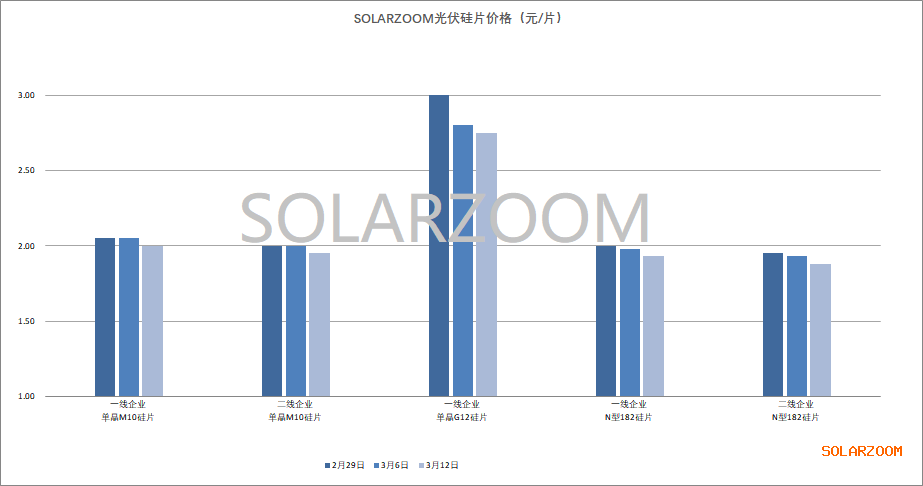

硅片

随着当前国内市场上硅片库存继续不减反增,尤其是N型182硅片库存占比最高的情况下,跌幅最为明显。本周国内各类硅片价格继续下跌,N型182硅片市场主流价格来至1.9元/片左右,而1.85元/片的低位价格也开始出现。N型210硅片价格来至2.95-3元/片区间。P型硅片方面,本周P型硅片实际成交价格也是稳中走弱,P型182硅片主流价格落在2元/片左右,但市场1.9X元/片的成交价格也开始出现;P型210硅片价格来至2.7-2.8元/片区间。

HJT专用硅片同步随着N型硅片价格的下跌而有所下跌,但跌幅相比其他尺寸跌幅较窄,且有一定溢价,当前HJT专用半片价格来至1.37-1.39元/片区间。当前主流硅片价格与成本呈明显倒挂,市场上硅片库存也处于不减反增的态势,但截至目前为止市场主流硅片企业仍处于高负荷排产中,尚未有减产迹象,但随着硅片企业的硅料备货进一步消耗,不排除后期拉晶环节出现承压降开工的情况。

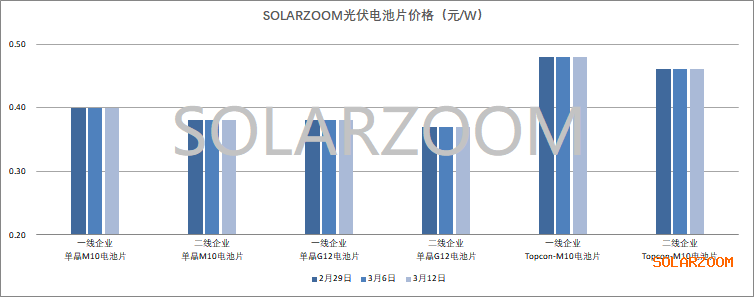

电池片

近期在上游硅片价格的持续走跌的情况下电池环节利润得到进一步修正,但同时一定程度上也是制约了电池价格的持续上涨,本周国内主流规格电池价格继续维持年后上调后的价格水平。

本周N型182电池片主流高效段价格维持在0.47—0.49元/W区间,3月国内电池产能整体处于复产爬坡中,下游提产对应电池需求提升下主流厂商的电池出货等暂未明显受到上游跌价影响。P型182电池价格也是继续维持在0.37-0.39元/W,在上游P型硅片价格开始走弱迹象下,P型电池价格也是传出松动的声音。

HJT电池方面,今年开始国内外HJT版型需求开始增多,年后开始外购HJT的电池需求已开始有较为明显提升,当前市场上HJT电池虽有新产能的释放爬坡,但预计今年HJT电池高效产能的供给上将会出现紧俏的情况;此外当前HJT各效率档电池开始逐步分化,市场当前主流效率段电池价格在0.54-0.7元/W区间。

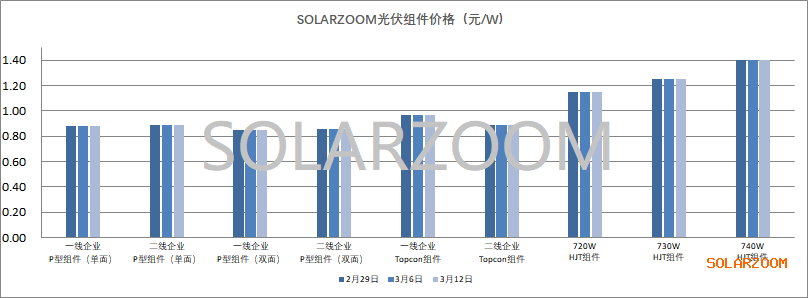

组件

本周市场上继续传着组件价格上涨甚至涨幅扩大的消息,但截至目前为止,据组件以及光伏上下游反馈,终端市场对组件价格报涨仍未有明确反馈,部分组件大厂报价上涨,但实际执行未有变化;部分大厂以及中小组件厂仍在观望,报价未有上涨;同时近期光伏上游环节价格的下跌也是增加了组件价格上涨的难度。当前市场P型组件主流报价在0.85-0.88元/W,Topcon组件主流报价在0.9-0.97元/W区间,市场上仍存在不少低价组件。HJT组件各功率段价格分化明显,710/720/730W组件价格分别在1.05、1.15、1.25元/W。

辅材

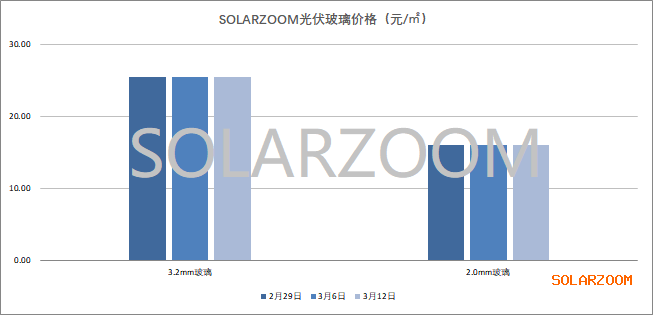

本周辅材价格持稳为主,变化不大,但随着市场组件端排产的进一步提升,相应辅材库存开始下降,年后降价的辅材品种开始对下月的报价上涨有了预期。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!