2023年,光伏行业向N型(掺磷衬底)迭代的速度之快,令许多电池片厂商始料未及。特别是2023年下半年,N型TOPCon电池片、组件(隧穿氧化层钝化接触)快速放量。而润阳股份拥有大量P型(掺硼衬底)电池片产能。尽管润阳股份尚未更新近期财务数据,但作为参考,电池片巨头钧达股份(002865.SZ)在2023年便对P型PERC电池相关资产计提了减值准备8.94亿元。

此外,润阳股份还在宁夏建成5万吨/年的多晶硅项目,以及在泰国建成2GW大尺寸组件产能。不过,目前多晶硅价格已跌破现金成本。

主业面临N型时代转型挑战

根据润阳股份招股书(注册稿),2020年至2022年上半年,润阳股份全球电池片销量排名第三。不过,根据InfoLink数据,2023年,润阳股份已位列第五,居于通威股份(600438.SH)、爱旭股份(600732.SH)、中润光能和捷泰科技之后。

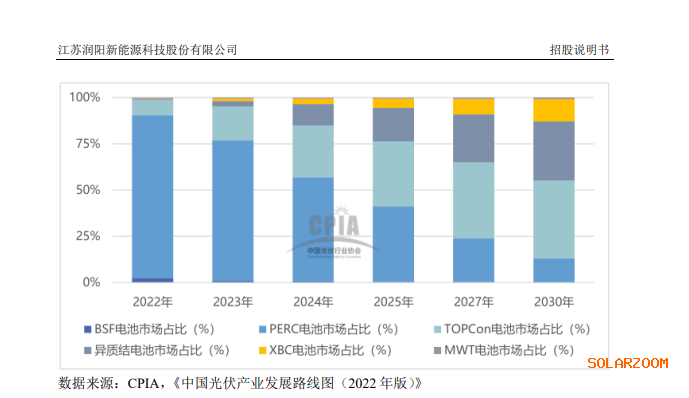

在招股书中,润阳股份对PERC电池的未来还比较乐观。其表示,根据CPIA预测,PERC电池在2024年还将保持50%以上的市场份额;同时,随着基于N型硅片的TOPCon、异质结电池技术的成熟及量产成本的下降,其市场份额有望提升。

然而,N型的发展远超润阳股份预期。晶科能源2023年年报显示,根据上海有色网(SMM)统计,2023年全年,国内组件采购定标中N型占比37.2%,比例从年初1月的13.9%提升至年末12月的66.7%。

InfoLink也表示,2023年下半年,随着TOPCon扩产逐步落地爬坡,产能的严重过剩与技术迭代转型上,PERC电池片需求快速萎缩,价格呈现跳水般的超跌,年末厂商面临严重亏损,毛利水平达到-11%,企业纷纷关停自身产线以减少亏损。

由此可见,2023年是PERC电池片快速衰退的一年。

润阳股份主营产品正是高效太阳能电池片。报告期内(2020年、2021年和2022年),基于PERC技术的太阳能电池片销售额占据公司销售总额的95%以上。

润阳股份表示,报告期末,公司机器设备账面价值占固定资产的比例达到62.07%,如果在主流技术路线快速更迭的背景下,前述机器设备不能通过实现技术升级等方式得到有效利用,则可能因闲置或淘汰而计提大幅减值。由此,公司生产经营将面临较大不确定性,存在经营业绩波动风险。

截至2022年末,润阳股份拥有单晶PERC电池片产能25GW,将于2023年上半年建成14GW TOPCon电池生产线。

2024年,CPIA(中国光伏行业协会)披露《中国光伏产业发展路线图(2023-2024年)》,预计2024年N型TOPCon将成为主流。

润阳股份则是选了TOPCon和异质结两种方向。其招股书显示,拟将5亿元募集资金用于年产5GW异质结电池片生产项目。

多晶硅价格跌破现金成本

润阳股份主业虽为光伏电池片,但其募集资金的主要投向却是上游多晶硅。其拟将20亿元募集资金,用于年产5万吨高纯多晶硅项目。

润阳股份表示,公司以高效电池为核心,实施“嵌入式”的一体化发展战略。上游建设硅料产能以保障供应链安全,已在宁夏建成年产5万吨高纯多晶硅项目,并在境内外投建组件产能,目前已在泰国建成2GW大尺寸组件产能;下游发展光伏电站业务以优化盈利结构,实现与产业链上下游的良性协同发展。公司积极在光伏产业链重点环节延伸布局,有利于增强风险抵御能力,提升盈利水平和行业竞争力。

然而,当下多晶硅价格已经跌破现金成本。InfoLink于6月20日表示,在当前(多晶硅)价格水平下,已经威胁到制造端的现金成本水平,无一幸免,尤其对于二三线和新进入企业来说,更是威胁到盈利水平和考验现金流。

InfoLink预计,三季度内将有更多、更大规模的硅料减产/停产市况发生,并且硅料环节存量产能与增量产能之间的矛盾已经箭在弦上,意味着真正的产能清退将在下半年逐步残酷开启。

此外,润阳股份曾于2023年6月29日收到证监会IPO注册的批复,有效期为一年。这意味着,润阳股份注册文件即将失效。

就相关问题,6月24日下午,记者两次致电润阳股份董秘办公室,不过均未能接通。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!