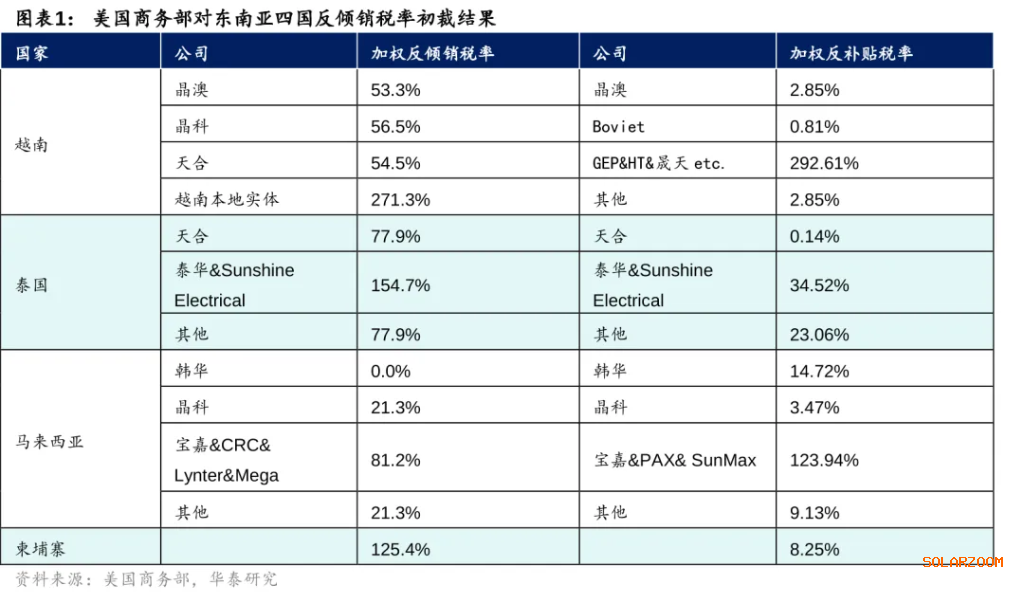

反倾销税率初裁在东南亚四国之间及四国内部均有所分化。总体来看,规模较大的中国企业产能受到的税率裁定要低于产能所在国均值。分国别来看,柬埔寨/越南/泰国/马来西亚的平均反倾销税率初裁分别为125%/109%/103%/31%。其中越南本地实体税率最高,为271.3%;泰国泰华、Sunshine Electrical等规模较小的企业税率为154.7%;马来西亚宝嘉、CRC、Lynter和Mega几家企业税率为81.2%,韩华在马来西亚未受反倾销税率裁定。美商务部同时公布了东南亚四国光伏电池组件2021-2023年的对美出口量,其中越南最高,为19.5GW,马来西亚最低,为16.2GW。

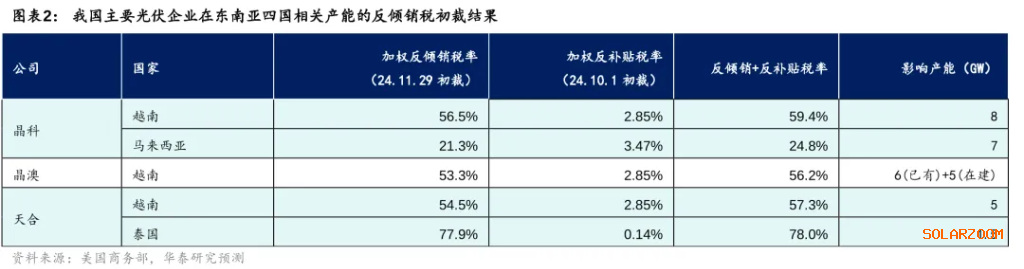

本次反倾销初裁涉及的中国头部光伏企业主要包括晶科能源、天合光能与晶澳科技。中国头部企业受影响的相关产能反倾销税初裁平均值为53%。分企业来看,晶科马来工厂7GW已有产能的税率最低,为21.3%,越南工厂8GW产能税率为56.5%;晶澳越南工厂反倾销税率为53.3%,相关已有产能6GW,尚有5GW在建;天合泰国工厂税率最高,为77.9%,但受影响产能较小,仅有1.5GW,越南工厂税率为54.5%,相关产能5GW。晶科整体加权反倾销税率为40%,相对其他企业较低(晶澳53%,天合60%)。

此前东南亚四国反补贴税率初裁在0.14%-292.61%之间,而中国头部企业受影响较小,反补贴税率落在0.14%-3.47%的区间内,其中晶科加权平均为3.1%,晶澳为2.9%,天合为1%。叠加此次反倾销税率初裁,国内企业各工厂双反税率整体落在25-78%区间内不等,马来西亚税率最低,越南居中,泰国最高。建议关注后续双反税率终裁结果。

我们认为,目前双反税率初裁均已落地,市场此前相关悲观预期得到一定释放,东南亚四国输美优势减弱。我们预计,未来美国光伏供给格局或将由东南亚一体化输美转变为“非四国进口材料+美国本地组件”形式为主。叠加美国光伏组件价格上涨趋势及IRA补贴,在美国及其他非双反四国产能布局领先的公司有望受益,目前阿特斯在美有5GW产能布局,隆基在美5GW合资工厂在24年开始投产。考虑到双反落地后美国市场进入壁垒进一步提升,我们建议关注非双反四国/美国产能布局领先的标的。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!