走完2017年,特斯拉留下的是一个又一个没能兑现的承诺。一家烧钱十年、优势寥寥的公司,还能走多远?

丰田汽车和松下近日发布声明表示,双方正在考虑联合开发电动汽车电池。对特斯拉来说,这绝称不上是一个好消息:曾经专攻氢燃料汽车的丰田也开始要发力纯电动汽车,而它的首选电池合作伙伴还是特斯拉电池的唯一来源——松下。

看起来这似乎对特斯拉的影响有限,但背后所反映出的问题却并不简单。

当特斯拉一再扮演着掀翻燃油车垄断的纯电动车代表时,人们似乎已经对其几次三番无法兑现承诺的情况习以为常。

走完2017年,特斯拉留下的是一个又一个没能兑现的承诺。其中Model3一再延迟交付无疑影响最大。2017年第四季度,Model3仅交付了1550辆。原本马斯克承诺的5000辆周产量目标也再一次被推迟。

特斯拉代表了汽车或者说是电动汽车的未来么?至少到目前为止,答案是否定的。电池是特斯拉少有的(甚至是仅有的)优势之一,而这个优势如今看起来变得不再牢靠。

不要忘记,特斯拉到目前为止都没有盈利。一家烧钱十年,优势寥寥的公司,还能够依靠一个个无法兑现的承诺走多远?

「 电池风云 」

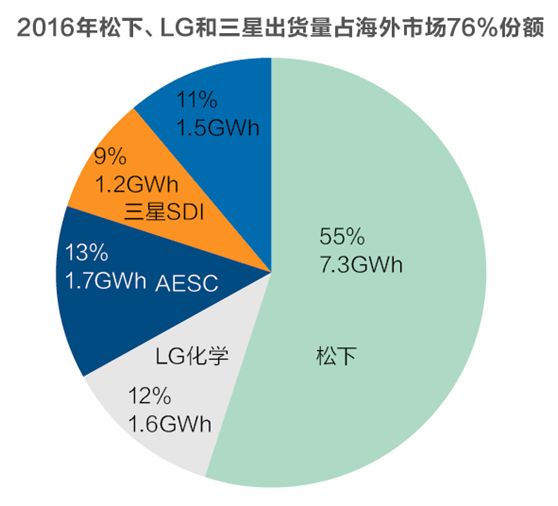

松下有多重要?毫无疑问,松下是目前世界上动力电池行业的领头羊。

松下于1994年开始研发可充电锂离子电池,到1998年,松下建成了业内领先的锂离子电池生产线。2008年,松下宣布收购三洋电机,一跃成为全球最大的锂电池供应商。

同年松下与特斯拉首次展开合作,特斯拉首款车型便是采用松下18650钴酸锂电池,自此松下一直作为特斯拉最主要的动力电池供应商(其余仅LG提供Roadster更换电池)。

2014年,松下宣布与特斯拉合资共建超级电池工厂 Gigafactory,两者关系更进一步。乘着特斯拉发展的东风,松下近年来稳居动力电池厂商头把交椅。

自从2012年特斯拉Model S和2015年Model X上市以来,两款车型一直受到市场追捧,松下为其电池唯一供应商,出货量一直保持高速增长状态。2016年动力电池出货量6.7GWh,其中约6GWh供货给特斯拉。随着Model 3的产能逐步释放,松下动力电池将继续保持高速增长状态,预期今年动力电池出货量将达到10GWh。

据日本媒体报道,由于Model3对于电池需求的增加,松下已经暂停了对部分日本电池分销商的产品销售。显然,Gigafactory并没有能够按照预期的效果,释放出足够的产能。松下首席执行官Kazuhiro Tsuga表示,特斯拉超级电池工厂生产线投入使用的时间已经被推迟,“电池生产会很快进入自动化状态。”

这与《华尔街日报》对于特斯拉汽车生产的报道不谋而合,按照该报的报道,Model3的产能瓶颈问题主要是由于车身面板需要手工定位和焊接,而非由精密的机器人操作完成。

马斯克很快就对该报道进行辟谣,但Kazuhiro Tsuga有关电池生产厂自动化的表述很难让人相信《华尔街日报》的报道是空穴来风。

除了特斯拉,大众汽车也是松下潜在的合作伙伴。这次丰田牵手松下,也显示出松下在整车制造商合作伙伴的选择上有很强的灵活性。

翻过头来看,特斯拉的选择并不多。特斯拉在选择电池供应商之前,对市面上超过现有的多种锂离子电池进行实验后,才与松下签订协议。

特斯拉从LG和三星寻求引进电池的传言已经很久了,但要么技术不过关,要么稳定性不够。直到今天,特斯拉还只能用着松下的电池。

当然,松下与丰田的合作并不代表就甩开了特斯拉,但松下合作伙伴的增加无疑会大大加强特斯拉在电池供应上的压力。马斯克2020年100万电动车年产量的承诺言犹在耳,而这背后需要的电池却是天文数字。

电池不仅仅是Model3的关键,也已经成为特斯拉所有产品线未来突破的核心。

2017年11月17日,特斯拉发布了旗下的首款纯电动半挂卡车——Semi和第二代特斯拉Roadster跑车。

无论是Roadster1.9 秒的起步,还是1000公里的续航,对于特斯拉来说都算不上什么突破。特斯拉的轿车 Model S P100D 都能做出 2.28 秒0 - 60 mph,跑车理论上就应更快,1.9s 可以说是特斯拉的常规操作。P100D 的 100 kWh 电池,续航已经超过 500 公里,Roadster 的 200 kWh 电池的 1000 公里只能说明特斯拉自己也认为在2020年前电池效率很难有大的突破。

2019年上市的Semi更是迷雾重重。空载车重是多少?准备交付前铺设多少个适配卡车的supercharger?整车售价是多少?这些关键性问题特斯拉都没有给出答案。除了对电池技术突破信心不足之外,2019年的电池成本是特斯拉更大的隐忧。

据公开资料显示,特斯拉MODEL S电池容量为85KWH,采用了8142个3.4AH的松下18650型电池。特斯拉工程师通过有效的电力管理系统解决了三元锂电池安全问题,其电池价格为416美元/KWH。

因此特斯拉P85的电池成本为35360美元,相比85070美元的售价,电池成本占了车价的41.6%。要知道这35360美元可是特斯拉电池成本的采购价,若抛开MODEL S P85的销售利润,电池至少占MODEL S制造成本的50%以上。

为抢占市场,LG和三星采用低价策略导致当前均处于亏损状态。2016年松下、三星和LG平均售价为190美元/kwh(约合人民币1285元),这个价格远低于同期中国2000元/kwh的均价,低价策略带来了市场份额的扩大,但是也带来了持续的亏损,预计2016年LG和三星亏损金额达20亿人民币,未来,随着成本下降和规模的增大以及竞争格局的稳定,扭亏有望在两到三年内实现。

但电池成本的未来已经被上游资源争夺战蒙上了一层阴影。

最新数据显示:2016年传统工业用碳酸锂需求量为12.13万吨,并保持在2%的增速。由此预测,2017-2020年全球碳酸锂需求量分别为21.91、25.09和29.30万吨,同比增长率在10%以上。

在国际市场,全球主要的锂资源开采掌握在美国雅宝、美国FMC、智利SQM和澳大利亚泰利森四家公司手里。有数据称,这四家公司合计约占全球90%以上市场,其中前三家是卤水提锂技术,占市场60%以上。

彭博社新能源金融最新发布的全球锂矿报告认为,随着新建锂矿的投产,一直到2020年,锂价格的紧张情况才能得到缓解。同时也有可能也存在未来新增锂矿产能不足的情况,锂价格还会在需求情况下被进一步刺激走高。

在电池技术没有颠覆性突破的基础上,电池成本很可能受到原材料供给的影响而上涨。实际上,从简单的价格与供需关系来看,特斯拉对电池的强大需求已经极大地拉高了全球电池价格上涨的风险。

暗流涌动的电池看起来随时会击垮特斯拉,但实际上,比电池更危险的是特斯拉一直未能解决的现金流问题。

「 资本游戏终结? 」

2016财年,特斯拉净亏损约7.73亿美元,2015财年净亏损约8.89亿美元,2014财年净亏损约2.94亿美元。

以过分严苛的标准来要求特斯拉这样的创新型公司显然是不合理的,否则光是持续不断负自由现金流就足以让特斯拉被华尔街抛弃了。

而最近几年里,每年都会有媒体或分析师对特斯拉糟糕的现金流和下一轮融资表示出质疑。但马斯克一次又一次依靠自己强大的融资能力不断为特斯拉落实资金。

2004年2月,马斯克投资630万美元到特斯拉公司,并担任董事长。从那时开始到2010年在纳斯达克上市,特斯拉的每一步融资都有马斯克的影子:2005年2月,马斯克领投(Valor Equity Partners参与投资)的1300万美元B轮融资到账;2006年5月,马斯克领投的4000万美元到账,投资人还包括了马斯克的好友拉里•佩奇、谢尔盖•布林(谷歌创始人);2007年5月,再次融来4500万美元。PayPal创始人的身份让马斯克在硅谷颇具影响力,投资大佬们也让特斯拉的融资源源不断。

特斯拉的第一次现金流危机发生在2007年。由于Roadster迟迟未能投产,先是与特斯拉合作生产Roadster的莲花公司向特斯拉提交了一张400万美元的罚单,加之糟糕的成本控制,导致特斯拉缺乏资金购买足够的零部件,Roadster一再难产。

随着2008年1月艾伯哈德离开特斯拉,马斯克开始全面掌握公司。2008年2月,特斯拉交付了7辆Roadster,同时再次融资4000万美元;2008年10月,第一批Roadster下线并开始陆续交付;同年,Model S也宣布开始研发。

进入马斯克时代的特斯拉战车,似乎迎来了曙光。但现金流的问题实际上并没有解决,Roadster11万美元的定价让客户感到愤怒。但实际上单车成本高达12万美元。这也就意味着特斯拉几乎不可能依靠Roadster的销售回笼太多的资金。加之马斯克个人资本几乎已经全部投入特斯拉,不断融资是一种必然。

特斯拉在2009年初通过向戴姆勒公司出售10%的股权,获得了5000万美元资金支持,同年6月又获得美国能源部4.65亿美元的债务融资。2010年,特斯拉顺利在纳斯达克上市。尽管在2013年之前出现了所谓的“特斯拉IPO综合征”(传闻马斯克曾寻求出售公司),但Model S的顺利销售终于让特斯拉的危机告一段落。

但危机能够解除么?答案可能是否定的。除了Model 3,特斯拉最近两年最重要的行动就是收购SolarCity。这是一家长期主营业务亏损的太阳能企业,就从这一点来看和特斯拉高度一致。但问题在于,特斯拉似乎更需要一个盈利状况好、现金流充沛的企业来缓解自由现金流长期为负数的情况,不应该再去并购一家同样需要依赖外部融资才能生存的企业。

并购前,SolarCity和特斯拉市值相差十几倍,债务却相差无几,过去五年的时间里,SolarCity债务增长速度却比销售额增长快四倍。由于公司亏损恶化以及债务高企,SolarCity的营业现金流入与支付利息现金流出呈现出了更为夸大的背离。

这种匪夷所思的并购绝不是马斯克一句业务相关性强或者抄底SolarCity股票就能够解释的。2015年,SpaceX购买了SolarCity的债券,价值1.65亿美元4.4%的Yield,没有二级交易市场。2016年春天,SolarCity又发行9000万债券给SpaceX,募集的资金用来偿还去年SolarCity向SpaceX发行的美元债券。

马斯克除了是特斯拉和SolaCity的大股东外,也是SpaceX(未上市)的实际控制人。SpaceX的大量现金来自于客户为火箭发射准备的预付款。除去日常运营之外,企业自然不会让大量现金躺在账面上等着银行利息,所以SpaceX实际上就是一个现金奶牛,这才有了上文中这样的操作。

特斯拉的融资已反映出某种模式:缺少能作为股价催化剂的消息,或面临一定挑战,股价下跌。随后,一系列重磅消息披露,例如新的车型、订单上涨等等,股价开始抬升,融资完成。类似的融资模式大多是由我们常说的“独角兽”公司完成,例如滴滴。

特斯拉的市值已表明,资本对风险有多大的偏好。而有如此大风险的投资标的实际上并不多,这也就意味着,如果资本有意寻找同等风险级别的投资标的,特斯拉一定会是候选者之一。

但是风险并不能不断积累而安然无恙。马斯克曾经用个人的个人信用额度贷款4.75亿美元,用于购买SolarCity和Tesla的股票。固然这给股东和投资者表明了他依然在不断all in特斯拉这家公司,对其信心十足。但是,这4.75亿美元是以25亿价值的SolarCity和Tesla股票做抵押的。如此大规模的融资杠杆一旦发生“黑天鹅”破坏力也是惊人的。

套路总有失效的那一天。2017年11月17日,特斯拉发布卡车和第二代Roadster,但股价的表现和去年发布Model 3之后差异巨大。

是资本市场对特斯拉股价判断已经到了天花板?是对特斯拉靠新产品拉动股价的套路看透了?还是投资人根本就对Semi和第二代Roadster这两个产品没有信心?

无论是哪一个答案,对于依然需要下一轮融资的特斯拉来说,都不是好消息。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!