在刚结束不久的“第三届东北能源经济转型与光伏产业发展论坛”上,光伏资本市场知名分析师、三钱资产管理有限公司投资总监张治雨在大会上发表了题为“光伏行业成人礼下的行业周期,我们将何去何从?”的主题演讲。下文为根据现场内容整理。

光伏行业三大本质:变化、成长、周期

张治雨认为光伏行业有三大本质:变化、成长和周期。变化是指光伏行业技术变革迅速,每一轮产业周期过后的新龙头都和前一轮周期的龙头不一样;成长是指光伏产品不断下滑导致行业需求不断向右移动;周期则是指目前光伏行业依赖补贴,补贴下调后会带来周期性扰动。”

“光伏行业潮起潮落,行业龙头的地地位也几经更替。”张治雨认为,行业龙头公司频繁更替的背后是快速技术变革,“光伏行业的设备资产应该按照加速折旧,但是行业普遍采用十年折旧法,现在的设备预期十年用,有哪个制造业可以用十年?折旧政策有问题,导致光伏行业每一轮洗礼以后容易出现后来者居上,因为后来者凭借新的产能实现了技术的反超。”

光伏行业从2004年开始产业化发展以来,装机量没有一年是下滑的。背后的原因就是光伏产品的价格连年下滑,技术进一步以及区位布局优化使得成本不断降低。上面这张图,光伏产品的组件价格不断下滑,使得需求不断向右移动,这是典型的需求曲线和经济模型,价格不断下滑,而需求却不断向上,所以光伏行业是成长的行业,因为组件价格不断下滑。这就是光伏行业的成长。

光伏业的周期特别频繁,技术变革引发的周期、经济波动引发的周期以及补贴扰动引发的周期。

产能过剩+补贴退出 光伏行业进入新周期

对于引发此轮产业周期的原因:一方面是技术变革带来了产能的扩张,另一方面是补贴。

对于产能过剩,张治雨认为2017年单晶硅片产能扩张十分迅猛的背后是技术变革,是因为导入新的金刚线切割技术获得了成功。“在没有增加切片机的情况下,产能又扩充了30%,两者共同导致硅片产能过剩异常严重。如果价格合适,比如单晶硅片5块钱,过剩率达到了70%。”

“至于531政策,并不是突然起来的当头一棒,而是早有预兆。很多人眼里,531是黑天鹅,但是我认为是犀牛,是预料到的事情。每年的补贴下调都会引来一轮行业周期,上一轮当时欧洲市场占全球的60%市场需求,德国补贴不堪重负,引发了2011年开始的光伏行业的周期,这一轮也是中国补贴退出引发的一轮周期。数据表明,仅光伏行业的补贴到现在为止一年需要800亿量,而国家清洁能源发展基金理论征收量也超不过800亿,单年度的缺口非常大,累计缺口现在已经达到900多亿。根据王勃华老师的统计,到2020年,我们的累计缺口量会突破2000亿,所以国家会下调补贴。”

产能过剩加补贴退出,两方夹击下,就引发了新一轮的光伏行业周期。“这一轮的产业周期之后,将会是最后的产业周期。为什么呢?因为这论光伏产业周期之后,市场结构会更加均衡,上一轮是德国占比过半,这一轮是中国占比过半,以后市场将会更加均衡,不会出现单一占比过半。而印度地区光伏电将成为最为廉价的电源。”

新周期新格局:硅料、组件、电池价格将探底

新周期下,技术趋于稳定,硅料和硅片环节短时间内不再会因为技术变革引发产能剧烈扩张,行业竞争格局趋于稳定。海外的产能纷纷退出,台湾的产能面临灭顶之灾,最多在今年下半年,台湾地区的十个吉瓦的产能将会沦为无效产能,光伏行业多个产业环节将会趋于寡头垄断格局。

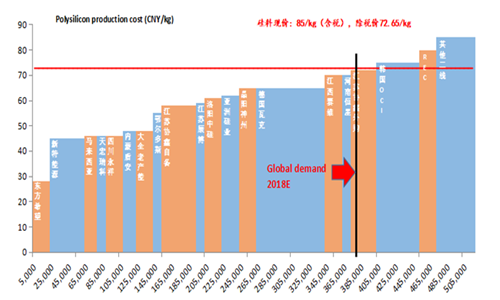

新周期下,光伏产品的价格底部在哪里?张治雨逐一进行了分析:“硅料供应存在结构性矛盾,总量已经供过于求。现在的硅料品质要求更高,以前只要能生产出来就是硅料,以后就不是这样的情况了,一些低品质的会面临淘汰,尤其国内2010年前后形成的大批量的硅料产能将熬不过这一轮的行业冬天。如果统计硅料产能的总量,我们会发现硅料是过剩的,而如果我们分析硅料的品质,把产品的品质维度加进来,全球范围的高品质的硅料产能是有限的,只有六家。高品质硅料产能的合计供给量也只有20多万吨,但是下半年单晶硅片依旧处于扩展态势,单晶硅片可能也是处在保本运营的阶段,但是为什么大家依旧扩新产能,因为新产能的扩展不是现在开始的,是去年开始的,和地方政府已经签了协议,甚至和设备厂商已经下了订单,不能一时间停止扩产的步伐。”

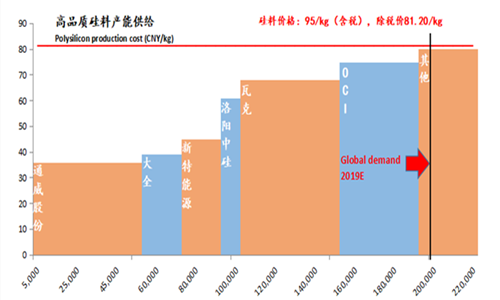

“真正硅料产能对单晶硅片的产能峰值会出现在今年的K4,明年会略有上升。到今年下半年时高品质单晶硅片的需求量会达到25万吨的量级,所以高品质的单晶硅片会出现供给的结构性矛盾。这个矛盾使得我们必须使海外的两个产能保持存活的状态,高品质的单晶硅片95元的价格就是底部,根据最新的情况分析,9月份新能源会作出新的检修,高品质硅料价格会破100元。”

“至于组件,以一片单位60型组件为例,不含税的成本是185元,封装环节和运输环节的成本会215元,组件环节降本空间十分有限,每瓦的多晶电池在0.80以上,多晶组件环节的价格极限就是1.8元,不能再低了,如果比1.8元还低的多晶组件大家要掂量一下到底是哪里出了问题。”

“我们会发现一个现象,单晶Perc组件高功率的实际成本已经低于多晶组件,多晶组件将会以1.8元的成本,单晶组件会在再加一定的合理价差,这个合理价差我们之前讨论是每20瓦1毛钱,如果是1.8元的话,290瓦的1.9,每20瓦价值1毛钱。也就是说,接下来是多晶组件贴着现金成本来卖。单晶组件在封装环节上有优势,但是单晶组件没有必要贴着先进成本来卖,单晶并不会一蹴而就成为供应的绝对主流,主要取决于高品质硅料的供给,明年高品质硅料需求将会得到满足,在2019年的下半年可以见到单晶硅片市场占有率突破80%。”

“电池环节虽然也在经历一轮又一轮的洗牌,但是无法组织新产能的扩张,因为新产能比老产能有太多优势,有的企业说他们的节拍可以放到5000片/小时,而老的电池产能生产节拍是2300片/小时,虽然行业现在面临较大的洗牌,但是无法阻止产能的扩张,因为新产能对老产能有碾压式的领先优势。”

新周期新挑战:小企业被淘汰、大企业会洗牌

既然光伏行业已经进入新的周期,那光伏企业将何去何从?张治雨认为,光伏行业随着宏观经济走,今年这种量级的大周期可能不会再有了。

“这一轮产业周期以后,硅料环节通威、大全、新特能源将占据70%的市场份额,这是一个大概的预估,市场的集中度可能比这个还高,所以行业格局在这一轮之后将会得到大幅的整顿,会有一大批的企业就此退出。”

张治雨得出两个重要的结论:第一,中国的光伏需求比想象的乐观。“我的预期是35G瓦,甚至以上,为什么呢?惯性。虽然531是急刹车,这些项目没有补贴,但是很多企业的很多项目,由于投资进度已经比较深入,会继续干下去,今年一些企业会占用明年的指标,会使得今年的装机量达到35吉瓦,明年可能会跌破20吉瓦。所以中国的真正需求并没有到来,真正的需求会出现在2019年上半年。”

第二,行业的情绪底不是现在。“龙头公司面对的挑战越来越大,需求底和情绪底会共振出现在2019年上半年。真正的产能扩产的最高峰,大家一般都是在四季度,四季度是投产的高峰,这样会使得相对需求的寒冬出现在2019年上半年。不恰当时候的盲目乐观会使业内的行业葬送自己,所以光伏企业要谨小慎微努力生存下去,现金流要努力保存,库存要严格控制。”

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!