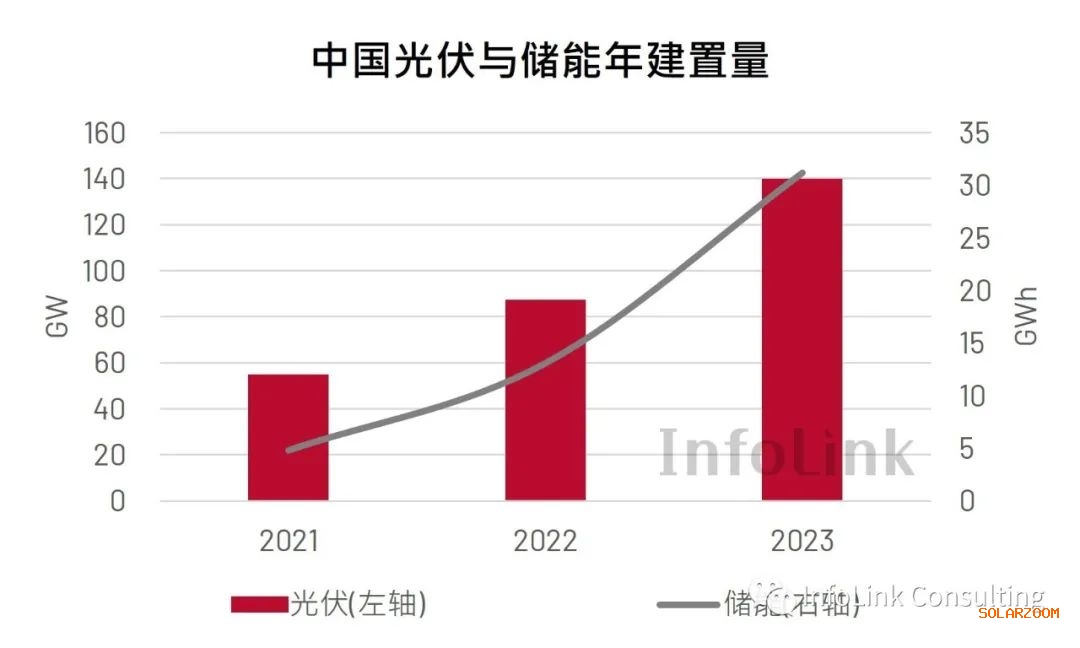

2021年中国电化学储能(ESS)装机量约为5GWh,同比增长约89%;根据InfoLink Consulting的统计,2022年中国储能年建置量达到15.3GWh,同比增长206%。高速的成长主要源自于多数省份对于配比率要求上升,并且将配置储能设为电厂并网前的前置条件,即强配储或优先并网政策。随着政策持续落实,盘点去年的招标项目,我们预计2023年将同比成长139%至31GWh,其中绝大占比仍为表前应用。

对比中国光伏装机量的增长历史,2021年为54.9GW,同比增长13.9%;2022年中国光伏装机量为87.4GW,同比增长59.2%;在单年度装机量规模大幅提升后,2023年InfoLink预估中国光伏装机并网量将稍微趋缓,预期同比增长37.2%至120GW。随着强劲的可再生能源装机增长,中国的弃风弃光率略有上升,导致中国多数地区对储能配比率提出更高的要求。

由于新能源配储与传统能源相比在经济性上仍不具优势,目前政策仍为中国电力储能市场的主要驱动力,电源侧的储能几乎为强配储政策主导,然而,市场效率不彰造成劣币驱逐良币的情况时有所闻,新能源配储实际运转率不佳等问题持续萦绕中国的储能发展。

当前,中国持续专注摆脱进口化石燃料的挑战,达到2060的双碳目标,平价的可再生能源系统配备充足的储能为中国实现能源自给的长期解决方案。对于中国来说,在过去十年中已经做了许多工作来使相关基础到位,最显而易见的成果即在横跨光伏、陆域风力和锂电池的产业上中下游价值链取得全球领先地位,使得中国在部署光伏、风力和电化学储能系统的成本持续大幅下降,InfoLink预估到2025年电化学储能实际安装量几乎是政府机构目标量的接近3倍。如此乐观预期的主要原因来自于中国更快的电气化使得对电力的依赖程度将越来越高,且大量的间歇性的可再生能源改变了电网的常规调度,像是光伏和风力都对电网的稳定性构成挑战,更加需要储能实现电力系统的平衡以保持电力供应和负载的稳定。根据中国电力系统的需求,我们预估中国电力系统在2030年需要累积460GW的储能,其中350GW来自电池和其它电化学储能形式,其余110GW来自抽蓄水力,由于储能需求量与可再生能源建置规模相辅相成,实际情况会基于可再生能源安装增速滚动调整。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!