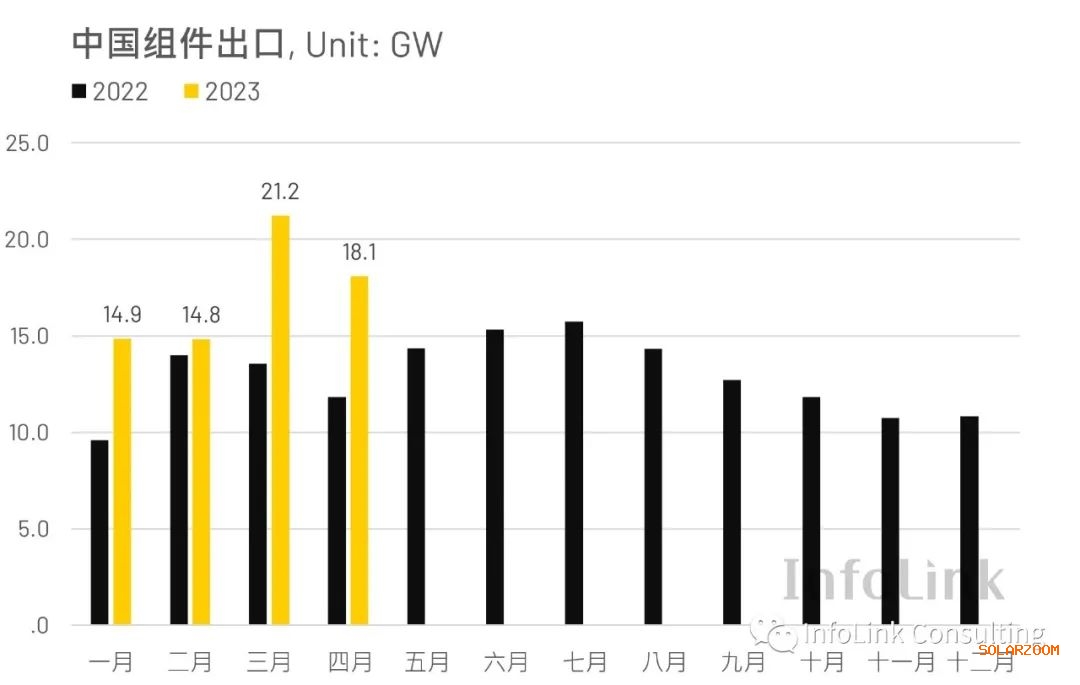

InfoLink海关数据显示,4月份中国出口约18GW的光伏组件,相较3月的21.2GW下降14.8%,同比2022年4月仍有约53%的增长,单月出口量也仍高于1、2月,甚至大于去年7月的旺季水平。一到四月累积出口69GW光伏组件,相较去年同期增长约41%,显示2023年的出货的快速成长。

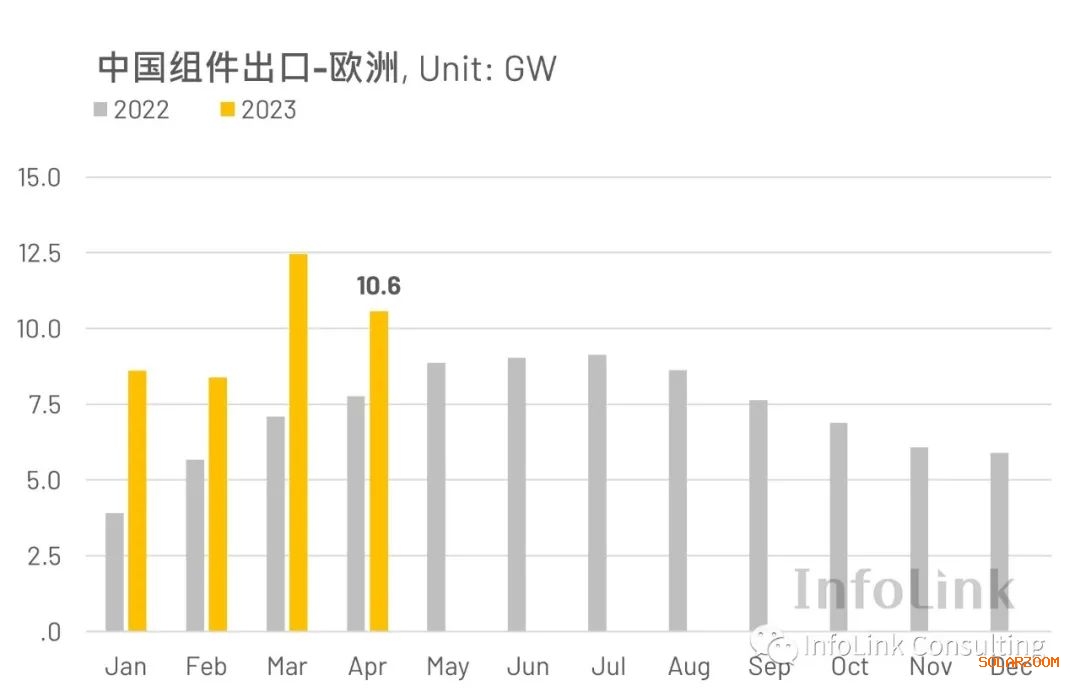

欧洲4月进口10.6GW中国光伏组件,月环比下降约15.2%,但相较去年同期仍有36%的增长。2023年累积从中国进口光伏组件已来到40GW,占据今年以来中国组件出口的40%,为最主要的海外市场。

一季度本为欧洲市场淡季,但2023年一季度欧洲市场却进口了高达29.5GW的光伏组件。欧洲市场于年初的快速增长虽大幅影响了各厂家的出货预期,但市场的消纳能力有限,因此大量拉货的背后也存在着库存隐忧,即使4月进口环比有所下降,实际值还是远高于去年同期水平,目前还难以判断当地是否已开始受到库存影响而开始减少拉货。

亚太市场

亚太市场在4月从中国进口了3.1GW的光伏组件,相较3月的3.9GW下降约19%,相比去年同期则增加104%。

2022年4月受到印度BCD关税开始课征的影响,进口中国光伏组件量大幅下滑,若是排除印度的影响,则今年4月亚太市场进口量约3GW,相比去年同期增加约97%。印度市场到今年4月也已累积进口约1.7GW的中国组件,显示随着整体价格下降促进当地项目逐渐开始拉动。

亚太市场除了印度以外的主要光伏需求国家为澳洲及日本,两国都是光伏发展较为成熟的国家,整体波动较为不明显,但仍能看出在今年有小幅增量。日本1到4月累积从中国进口2.1GW光伏组件,澳洲则为1.9GW。

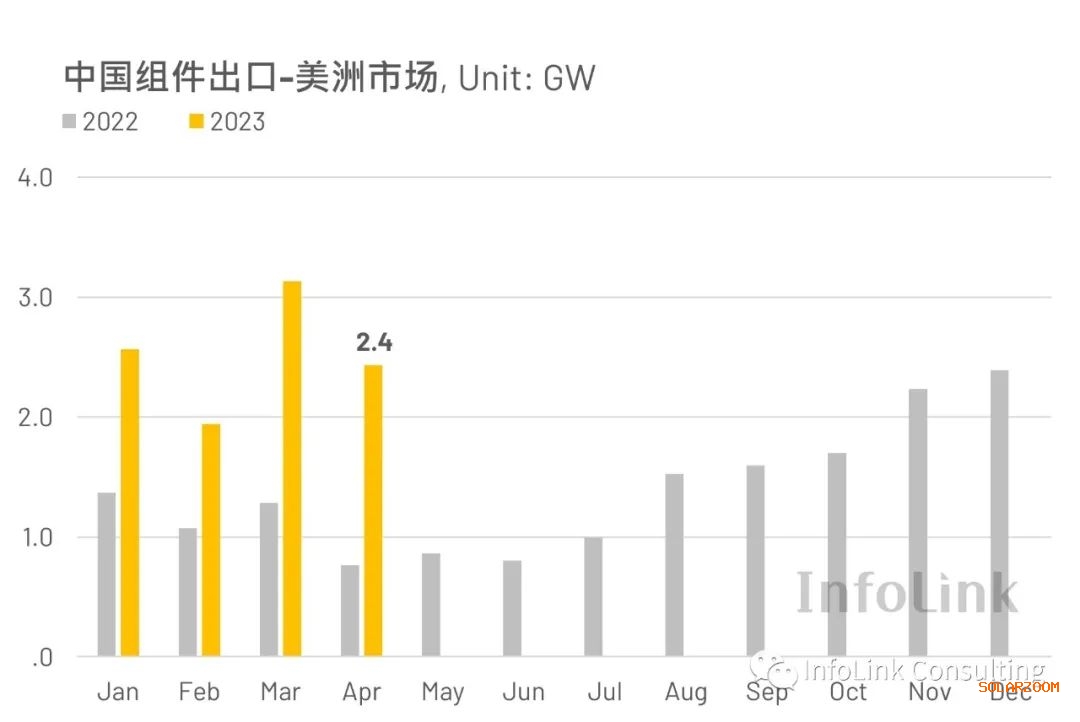

美洲市场

美洲市场在3月从中国进口2.4GW光伏组件,月环比下降22%,但同比2022年4月增加218%。

巴西为美洲市场的主要拉货来源,4月进口中国光伏组件约1.47GW,月环比下降约26.4%。1-4月累积进口中国光伏组件达6.6GW,相比去年同期增加10.4%。巴西去年开始爆发的大量需求主要原因为新的电力框架不利分布式项目发展,当地用户赶在今年一月新规上路前递交并网申请造成抢装潮。2023年以来大量进口的需求来源除了因制度更换而累积的屋顶型待建项目外,地面型项目的需求也随着整体价格的下降开始提升。但短时间内的大量进口使巴西面临与欧洲市场同样的高库存问题,4月的环比下降幅度较为明显,可能代表着巴西市场拉货力道的放缓,后续仍需持续观察。

除了巴西以外,今年初以来美洲市场表现相较突出的为智利,主要受到地面型项目的拉动影响,4月从中国进口光伏组件526MW,1月以来累积进口也达到1.5GW,为南美市场第二大需求来源,相对去年增长较为明显。

中东与非洲

中东市场4月进口中国组件约950MW,月环比微幅下降5%,同比去年4月增加67%;1月以来累积从中国进口光伏组件3.6GW。

中东市场近年光伏需求增长较为亮眼的国家为沙特与阿联酋,今年以来尤其以沙特的需求最为突出,4月进口中国光伏组件高达404MW,占整体中东市场接近42%的市场份额。当地需求主要以大型地面项目为主,当地公共投资基金PIF为达到70%的再生能源目标签订了许多大型项目,将持续为沙特带来庞大需求。

非洲市场于4月从中国进口约970MW光伏组件,其中南非就占了约760MW,为非洲市场的主要需求来源。南非长期饱受电力供应问题困扰,当地政府以时段性与区域性的限电来解决问题。当地居民转向自用型的户用光伏来解决电力问题,政府也在今年推出相关补贴促光伏发展,与沙特同样为近期快速兴起的市场。

整体而言,四月海外拉货力道相较三月出现下降,解释了一季度海外大量进口带来的库存疑虑,但就各市场的单月进口量而言,相对2022年仍有大幅度的增长。InfoLink认为目前仍难以判断后续趋势,若海外市场在接下来几个月持续如此高水平的成长,除了表示2023年全球光伏确实出现超预期成长外,也显示随着整体供应链产能快速上升,在激烈竞争下光伏厂家持续推升出货目标;若海外拉货动能在未来几个月趋缓,则显示一季度的大量进口确实在巴西、欧洲等市场带来消纳问题,受到高库存水位影响使得海外需求趋缓。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!