光伏行业即将迎来一个令人沮丧的2025年,当前的制造业低迷预计将持续至2026年。

过去二十年中,光伏制造业经历了二次重大衰退。然而,这一行业演变期仍能为光伏技术打造一个理想的环境,使其顺理成章地迈出下一步,进入单结c-Si电池架构时代的最后一章。

在本文中,笔者解释了为了追踪低迷期的进展,在无法追踪设备供应商的订单出货比数据的情况下,资本支出(capex)为何会成为首选的会计指标,以及何时会出现明显反弹的迹象。

此外,笔者讨论了为什么2025年将是维护和升级支出的一年,这几乎成为技术向背接触电池转移的先决条件,随着我们迈向本十年末,这种高端单结概念将成为下一个主流产品技术。

在过去的十年中,“光伏订单出货比”中的“订单”部分已成为一种无形的指标。图片:天合光能。

最后,笔者深入研究档案文件,回顾了在2012-2014年的上一次低迷期,笔者对该行业的一些评论并进行了对比分析,看看当时发生了什么——以及当事情再次开始好转时(可能在2026年),是否有可借鉴的相似之处。

为什么跟踪资本支出(capex)如此重要?

二十多年前,当笔者开始分析光伏行业时,这个行业已经摆脱了半导体和平板显示器等更成熟的邻近技术的阴影。这些技术都是通过“西方”(主要是日本、欧洲和美国)的设备供应链发展起来的,而且大多数是上市公司。

“安然事件”之后,会计实践在很大程度上导致上市公司(主要是美国)必须报告完全确认的收入和“真实的”、非人为夸大的订单量(新订单量)。

这样就可以追踪一个最有用的前瞻性行业指标:订单出货比。这个比率通过将新订单(订单量)除以已确认收入(已发货和已确认的产品)得出,可显示一个行业是处于增长阶段还是衰退阶段。而且,在最终报告制造支出(承诺的capex)之前,通常会有12-24个月的窗口期。从领先指标的角度来看,没有什么比订单出货比更有洞察力的了,未来也不会有。

2010年至2015年间,光伏行业的订单出货比是一个相对简单的跟踪指标。主要设备供应商是西方的、且在证券交易所上市的公司。许多公司甚至报告了新成立的太阳能光伏业务部门的收入和订单,或者(就德国设备供应商而言)已经发展到太阳能设备活动主导了公司业务的程度。

即使是在特定工艺设备类领域(如Applied Materials的丝网印刷机),累积订单出货比也可以预测12-18个月后光伏制造领域会发生什么。

整个“低迷”阶段基本上可以提前绘制出来,远远早于制造商自身首次出现这些“迹象”的时期。

因此,光伏制造商所说的资本支出成为了滞后指标,而不是订单出货比可提供的领先指标。这是因为资本支出通常是一个回顾性指标(通常本身内含在“投资”中),而不是必须包括在指导值中。在光伏行业中,即使对资本支出提出了“指导”,人们通常也会对此持保留态度。

2012-2014年间的首次光伏低迷期几乎完全与2010年和2011年积累的订单出货比数据保持一致。那么,为什么笔者在过去两年没有谈论光伏订单出货比呢?笔者现在解释一下。

过去能帮助我们吗?

笔者回顾了在2013年撰写的一份新闻稿中的媒体报道。当时,笔者在一家名为Solarbuzz的公司担任市场分析师,彼时正值上一次光伏制造业的低迷期。

笔者好奇的是,与现在发生的光伏制造经济衰退相比,上一次衰退出现得有多早。

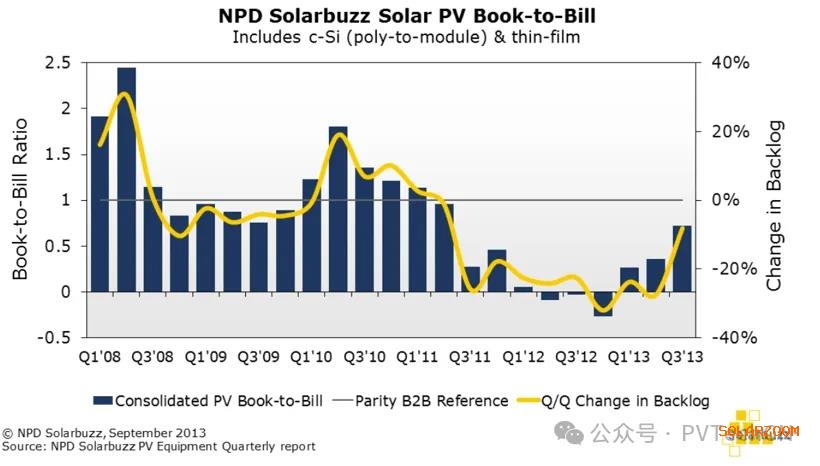

图1:上一次光伏制造业的衰退(从2012年持续至2014年)是在2010-2011年间预测的,当时的头部光伏设备供应商的订单出货比下滑,低于标准比率。图片来自NPD Solarbuzz媒体新闻发布会,2013年9月期间被广泛转载。

笔者记得自己整理了数据并制作了图1。但更重要的是,这让笔者思考:如果现在这种类型的分析是可能的,那会怎样?

在上图中,作为一个参考点:2008/2009的周期实际上是由于薄膜支出异常引发的人为效应,与真正的制造低迷无关。

图表中一个吸引人的元素是,可以清楚看到“绿色萌芽”(从2012-2014年的行业低迷中恢复)的最初迹象,订单出货比在2013年开始恢复到平衡水平。

在尝试预测一个行业两年后的发展情况时,没有什么比有意义的订单出货比分析更有力的了。重点在于知道如何使用公司的集团收入和订单数据,以及与此相当的市场占比(特定设备份额)。

即使在过去的西方供应商中(大多数是透明的),这也是一项具有挑战性的、几乎全职的工作。但最终,这是值得花时间的,而且非常可行、非常有用。

西方设备供应商输给了中国

2012-2014年的低迷不仅扼杀了当时西方在这一领域的电池和组件活动,还间接阻止了追踪关键订单出货比指标的能力。

随着2015年光伏行业开始反弹,设备供应很快成为了新兴中国光伏生态系统的领域,而这些中国设备供应商中的许多是私营公司,与他们主要服务的客户(硅片、电池和组件供应商)保持着一定的距离。在上一次低迷之后,西方电池和组件制造业所剩无几,甚至很少有公司将产品运往中国以外的地方。

在过去的十年里,“订单”部分的光伏订单出货比变成了一个无形的指标。即使大多数中国设备供应商渴望通过IPO在中国上市,外界仍然需要审视一个没有财务责任报告订单(新订单)的会计系统。无论如何,我们甚至无法知道这些订单是否可信。

因此,根本不可能进行有意义的光伏订单出货比分析,资本支出因而成为了过去十年的首选指标。

虽然报告的资本支出通常是一个回顾性的数字,但好处在于可以比光伏制造商自身更好地预测资本支出。大多数公司为了看起来不错而夸大资本支出指导值,稍后将数值缩减回来。或者他们根本不知道六个月后会花费多少,所以从一开始这就不是问题。

在本文的其余部分,笔者将重点讨论在当前经济低迷期结束后会发生什么。以及何时会出现表明行业正朝着全面的持续盈利期迈进的绿色萌芽。

2025年下半年可能出现的绿色萌芽

让我们定义一下需要关注的资本支出的内容。理论上,资本支出包括了新制造厂(硅片厂)的支出,含施工、基础设施和生产设备的升级投资以及生产线维护。

然而,当中国企业开始控制整个制造业时,资本支出实际上成为了新设备和维护支出的结合。在中国,施工和前期投资通常是省级层面的互惠安排。

因此,在过去十年左右的时间里,资本支出在某种程度上是二元的:在建设新硅片厂时高,在维护模式时低。

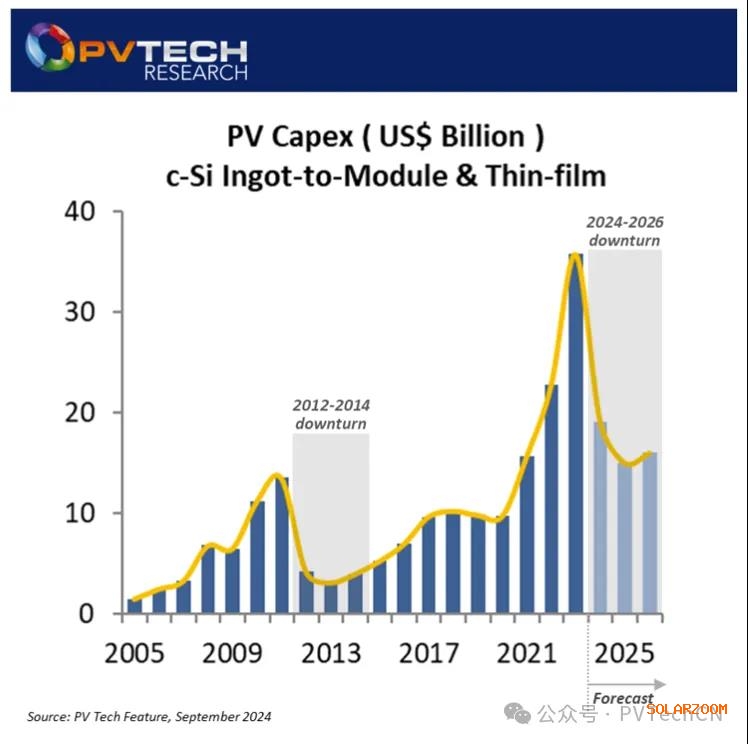

尽管这些异常跨越了从西方到中国的光伏设备支出的迁移,但从年度资本支出数据中,可以清楚地看到过去的低迷期(2012-2014)和今天资本支出的起伏。

在看图表之前,请记住,追踪资本支出的另一个关键问题是要弄清楚价值链的哪些部分是有意义的。在这方面,多晶硅是主要的异常部分,因为即使在中国,资本支出的阶段也是以年而不是以季度为单位的。

因此,当查看c-Si铸锭-组件支出时,最好要理解光伏资本支出,从而正确纳入薄膜的贡献(当今100%是First Solar)。

下面的图表默认是过去20年光伏行业的快照。它涵盖了从2005年(实际)至2026年(预测)的光伏资本支出。

图2:光伏行业现在正在经历第二个主要的制造低迷期,预计2025年的资本支出将做出强有力的维护和升级贡献。图片:PV Tech。

一幅图胜过千言万语,人们完全可以仅基于上图2来叙述太阳能行业的历史。

2012-2014年的上一次低迷是受两种因素刺激:新进入者(主要是西方的)对薄膜的投资,以及中国一波吉瓦级规模的电池/组件工厂建设。对大多数中国公司来说,吸引他们的是向仍有上网电价补贴的欧洲运送更多的组件。听起来是不是很熟悉?

2012年整条价值链的利润率为负,在2013年和2014年的大多数时间里,现金保值和仅用于维护的资本支出分配成为了运作方式。准备好迎接似曾相识的局面吧。

某种形式的洗牌(不要与整合混淆)使得当时的头部电池制造商得以将2013年之前的主流产品技术(p型多晶背表面场电池)转移到p型单晶基板上。这随后为改变电池背面的背表面场(BSF)加工工艺铺平了道路,使得PERC概念在制造中成为现实。PERC随后使双面性成为电池加工和组件组装的简便选择。

简而言之:在几年内,单晶拉棒(棒材)取代了多晶铸锭,电池制造实现了从p型到n型的自然转变。这始于传统的PERT工艺流程,然后升级到TOPCon。

回顾过去,两次衰退之间的十年(2013-2023年)或被视为太阳能电池制造技术进步的黄金时代。不仅仅是因为从p型多晶BSF转向n型单晶TOPCon带来的效率优势,还因为生产设备和工厂的名义容量和产能使得10-20GW的扩张(几乎全部在中国)成为常态。

相互指责、过度投资、亏损,正在失控

早在2023年11月,笔者就在PV Tech上写过一篇题为《有什么能阻止2024年光伏制造业的衰退?》的文章。这篇文章在很大程度上为今年即将发生的事情做了铺垫。

2024年已经过去了八个月,当时的预测基本上是正确的。在那之前的一年多时间里,我们不难看出事情正在失控。

再看上图2,2021-2023年期间的超支最终影响了整个行业。没有一个行业能够维持这种几乎毫无根据的繁荣。虽然这种影响主要发生在中国,但这是一个完全由他们自己的行为造成的问题。

中国的老牌企业指责新进入者,新进入者指责他们自己的行为造成的产能过剩,更不用说老牌企业都希望增加市场份额了。这是用一种疯狂的方式来运行一个五年计划,同时还破坏了自己的出口利润。

即使以现代标准衡量,过去几年中国光伏生态系统的发展也很奇怪。

这个生态系统似乎有钱长在树上,可以支持任何人(来自任何制造业背景的跨界者)说服临时贷款方建造新的硅片、电池和组件厂。中国五大多晶硅生产商的庞大多晶硅扩张计划即将上线。

短短几个月内,硅片或电池产量要从5-10GW增至20-50GW。国内供应商很容易获得生产设备,许多供应商最近才完成首次公开募股,急于在上市后展示收入的增长。

当然,这并不局限于太阳能制造业,而是一个不可避免的灾难。

如今,过度投资的影响显而易见。大多数中国光伏制造商年中报告的利润率都处于亏损状态,有时甚至达到可怕的水平(通常亏损30-50%)。周转资金不复存在,债务堆积如山。这些公司中,除了亏损的硅片、电池或组件外,几乎没有其他可出售的产品。

混淆视听的是,我们还看到了中国的异质结闹剧,它似乎在繁荣之前就已经破灭了。

为了更好地了解一些头部制造商在2024年的表现,笔者回到了在2023年写的第二篇文章:《First Solar或是2024年唯一盈利的光伏组件供应商》。

这篇文章从前面引用的链接中汲取了营养,是一个理想的起点,可以让我们来看看在混合平均售价达到或接近10c/W大关(当然不包括在美国的销售)的今天,为保持利润率而采取的一些策略。

“灵活整合”再次抬头

20年来,笔者一直对光伏圈内传播的几乎所有成本模型持怀疑态度。主要原因是,笔者认为,这些方法在很大程度上是学术性的,对于现实世界的运作方式而言有些天真。从本质上讲,这与现实情况不符,特别是与中国制造实体如何在账面上显示利润(即使在经济低迷期)不符。

很少有中国组件供应商能做到完全垂直一体化(至少包括拉锭、硅片切片、电池制造和组件组装)。少数几家公司有能力做到这一点。但即使是这少数几家公司,也很少依靠内部来制造所有关键部件。

垂直整合的好处不言而喻:控制生产质量、拥有透明的供应链、能够控制技术变革,理论上还能将总体生产成本降到最低。这至少是一种设想。

实际上,垂直整合(至少在中国是这样)在错误的生产环境中会成为一块绊脚石。在经济不景气的时候,这个问题肯定会凸显出来,尤其是在主流技术(TOPCon)在中国大陆已经变得无处不在的时候。

从根本上说,你所看到的是一群硅片和电池生产商,它们几乎就像“僵尸公司”一样处于大甩卖状态。或者换一种说法,市场上有大量的硅片和电池,而且价格高得吓人。

这样一来,就很容易做出(至少对财务总监来说是这样)不再尝试在内部生产硅片或电池,而是从外部购买的决定,而这就成了获取利润的最可行方法。如果坚持完全内部垂直生产的模式,成本就会超过组件售价。

笔者曾多次指出,即使是50GW的中国纯电池制造商也不可能在这一领域长期存在。在组件市场定价较低的时期,他们将不可避免地受到挤压。对于全球领军组件供应商来说,自主生产硅片和电池并不是为了盈利,而是为了最大限度地降低成本,使组件销售利润率保持为正。

目前,中国大多数头部组件供应商都在大力外包硅片和电池片,阿特斯或是其中最突出的一家。如果组件售价仅仅只在10c/W以内,还能如何获得15-20%的毛利率?

这是一种短期策略。火热的销售迟早会熄灭。如今,更令人担忧的是,这种做法与组件买家加强供应链审查的需求背道而驰(尤其是在美国和依赖进口组件的开发投资组合中)。可追溯性、可持续性以及环境、社会与公司治理是当今的关键指标。在这方面,依靠他人生产硅片和电池并非良策。

2025年会是什么样,2026年会是反弹之年吗?

这里的副标题是当今光伏行业的大问题,而不是2024年的前景。今年基本上已经过去了。

明年的资本支出肯定会大幅下降。在下一个报告季(2024年11月/12月)前后,少数在西方上市的中国光伏企业可能会被要求(或至少应该被要求)提供2025年的资本支出指导值。

维持现状将成为一个热门词汇,更不用说尚未完成的硅片和电池扩产计划都将被搁置。世界上唯一一家可能不受影响的公司是First Solar。要了解原因,请翻阅上文超链接文章,该文写于2023年底。2024年Q1满产!First Solar打破其组件产量记录

明年,现金保值和降本将进入另一个阶段。这对最终的组件质量意味着什么,谁也说不准。由于组件价格(美国以外地区)很难达到两位数,因此实在没有B计划可言。由于中国的龙头企业下决心新建工厂,多晶硅明年不大可能供不应求。

所以,回到2025年的问题很简单:我们何时才能看到衰退结束的最初迹象?我的回答是,现在考虑这个问题还为时过早。在好转之前,情况很可能还会变得更糟。但是,一旦有迹象出现,希望笔者能以更积极的态度再写下文章。

还没有人评论过,赶快抢沙发吧!

还没有人评论过,赶快抢沙发吧!